2022年全年焦化行业处于低利润,甚至多数处于亏损状态。2022年的焦炭价格走势呈现冲高回落,上半年受钢厂复产以及下游钢材利润上涨影响,焦炭需求增加,价格拉涨;下半年焦炭在紧平衡状态下,因成材需求下降、钢厂持续亏损,焦炭市场价格震荡下行。

根据Mysteel焦炭价格指数,2022年12月12日焦炭指数为2773.7,同比下降31.90%,2022年1-11月焦炭指数均值为3081.3,同比上涨8.2%。从数据上来看,焦炭价格依旧高于2021年同期,但高价格并不等于高利润。

2022年焦炭盈利情况

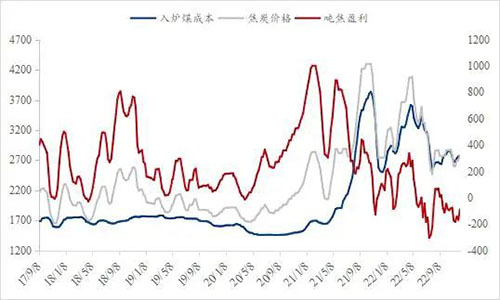

2022年焦炭吨焦盈利情况,一季度末二季度初相对较好,在这个时间段焦企焦炭平均售价以及炼焦煤成本为全年最高,但煤炭涨幅略滞后于焦炭;同时煤价涨幅呈现区域化差异,焦煤价格调价相对频繁的煤种主要集中于主产地山西,其余如山东、河南、安徽等地煤价相对稳定,成本涨幅不及焦炭涨幅;其他时期因焦炭价格涨跌幅与焦煤成本涨跌幅不匹配,多数情况下焦煤的上涨都先于和高于焦炭,降价则滞后于焦炭,且幅度有时也低于焦炭,因此多数时间焦企处于亏损状态。

以山西焦化为例,2022年一季度焦炭销量88.7万吨,销售收入23.17亿元,平均售价2611元/吨,炼焦煤单位采购成本为1954.79元/吨,一季度焦化毛利(焦炭销售收入-炼焦煤采购金额)仅0.72亿元,一季度盈利最高。二季度焦炭销量92.32 万吨,焦炭平均售价为2960.5 元/吨,炼焦煤单位采购成本为2254.57 元/吨,同比增长58.2%,环比增长15.34%。由于成本端价格增速高于焦炭价格增速,焦炭主业盈利下滑,二季度焦化毛利(焦炭销售收入-炼焦煤采购金额)仅0.69 亿元,略有盈利。三季度实现焦炭销量85.62万吨,焦炭平均售价为2282.96元/吨。成本方面,第三季度炼焦煤单位采购成本为1917.93元/吨,环比下降14.93%。由于价格端下降幅度高于成本端,焦炭主业盈利下滑,第三季度焦化毛利(焦炭销售收入-炼焦煤采购金额)为-1.94亿元,陷入亏损。

图2:吨焦盈利调研数据对比(单位:元/吨)

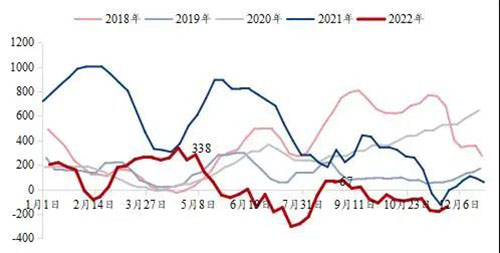

而Mysteel调研的2022年全年平均吨焦盈利14元/吨,数据表现有所盈利,一是利润结果虽考虑部分生产财务成本,但仍有部分成本无法计算,没有加入核算行列;再是上半年华东煤价相对稳定,而当地焦企配煤也多以本地煤种为主,山西主产地采购比例相对较少,所以相应的在上半年焦炭价格上涨阶段利润表现也相对较好。实际上个别焦企2022年基本全年处在亏损以下,其原因是该焦企属于租赁企业,固定成本相对较高,同时焦煤采购以市场煤为主,长协焦煤采购量偏低甚至没有,这些企业入炉煤成本明显高于其他焦企,以至于2022年的亏损严重。12月8日Mysteel调研吨焦盈利数据:全国平均吨焦盈利-88元/吨;山西准一级焦平均盈利-45元/吨,山东准一级焦平均盈利-100元/吨,内蒙二级焦平均盈利-119元/吨,河北准一级焦平均盈利-19元/吨。

图3:独立焦企吨焦平均利润(单位:元/吨)

2022年焦企盈利情况预测

当前我国焦化产能已经由净减转变为净增,截止2022年12月9日Mysteel调研统计, 2022年已淘汰焦化产能1731万吨,新增4073万吨,净新增2342万吨;预计2022年全年淘汰2132万吨,新增4536万吨,净新增2404万吨。焦化产能处于相对过剩状态,Mysteel统计国内现有焦化产能约5.58亿吨。初步预计2023年淘汰焦化产能4000-4500万吨,新增4500-5500万吨,净新增500-1000万吨,产能过剩问题继续存在。

当一个品种处于过剩状态时,它的议价权在产业链上就处于偏低位置。从利润角度考虑,对于产能过剩的品种,只要品种利润足够,那么产量会立马上去,意味着产量也会很快过剩,产量过剩就注定不会有高的价格,所以焦炭在产能过剩的时间里,未来大概率焦化厂利润都会维持低位运行,甚至长期亏损状态。

表2:2022年焦化产能新增淘汰统计

(单位:万吨)

2023年“双焦”或面临价格重心进一步下移压力

2023年,焦化行业或将维持产能净新增趋势,预计全年焦炭供应量同比增加。在需求端,需关注强预期的实际兑现情况,焦炭自身刚需及出口或面临小幅减量,焦炭总体供需格局仍将以偏宽松为主,焦化利润有望修复但修复空间有限;在成本端,焦煤供应量或维持稳中有增,整体供需格局也将由紧平衡转向偏宽松。

价格方面,2023年需求端及成本端的变化仍是关键。短期来看,焦煤、焦炭分别依托于1800、2400一线支撑,呈区间震荡运行趋势,价格重心偏低,预计在春季行情启动之前或维持震荡走势。后期若强预期逐步兑现,市场信心回升,“双焦”价格有望继续反弹,不过暂不具备突破2022年高点的动力。若强预期再度落空或成本端出现松动,“双焦”则面临价格重心进一步下移的压力。