丁烷法主导 产能将翻番

作为一种重要的有机化工原料和精细化工产品,顺酐是目前世界上次于苯酐和醋酐的第三大酸酐,广泛应用于工业中的增塑剂、造纸业中的纸张处理剂、合成树脂产业中的不饱和聚酯树脂、涂料业中的醇酸型涂料、农药生产中的马拉硫磷合成以及医药产业中磺胺药品的生产等领域。工业上应用最为广泛的顺酐生产工艺路线为苯氧化法和正丁烷氧化法(以下简称“丁烷法”)。其中,苯氧化法是最早生产顺酐的工艺,其技术成熟,催化剂选择性高,过去一直是生产顺酐的主导方法。随着环保要求的提高,苯价格急剧提高,新建项目则开始向丁烷法装置发展,2020年我国顺酐产能占比近7成,截至2022年整体顺酐供给来看,丁烷法占比近9成。

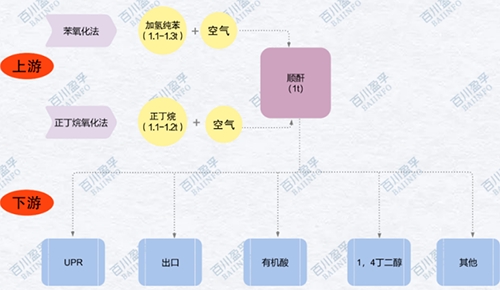

顺酐产业链

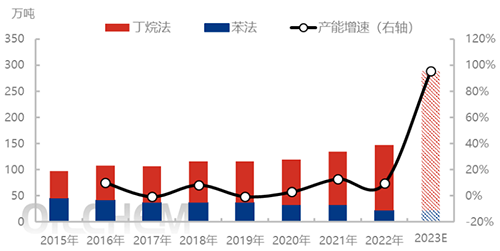

2015—2020年,我国顺酐产能增速较慢,主要原因为苯法工艺在环保及成本压力下由淘汰产能存在,而丁烷法工艺新增产能多为小产能,基本上在2万~6万吨不等,且基本上属于小装置,因此对于我国顺酐产能增速影响不大。而2021—2023年,我国顺酐产能增速开始有所提升,2021—2022年均有15万~20万吨/年的大产能投放市场,产能增速基本围绕10%附近。而进入2023年下半年,多套2020年立项后开始动工的新装置将进入试运行周期,且我国顺酐头部企业产能排名也将不断发生变化,其中三季度恒力石化84万吨/年装置也将投放市场,届时顺酐的供应流通格局也将随之变动。从新增装置来看,2023年下半年我国顺酐将迎来第一波集中投产周期,据不完全统计顺酐新产能计划投产及待投产的产能总计160万吨/年。总体来看,2023年我国顺酐产能将累计至288.5万吨/年,同比增长95.59%。

2015—2023年我国顺酐产能发展趋势

2023年下半年国内顺配计划新增产能

2012年以后随着齐翔腾达丁烷法装置投放市场后,我国顺酐一直处于大产能集中,小产能分散的格局,因此大产能对顺酐市场有较大话语权,及市场导向性影响力,此种格局一直维持至2022年之前。预计2023年产能10万吨/年及以上企业数量将增加至8个,产能合计将达220万吨/年,而CR4产能将扩增至173万吨/年。2023年,苯法工艺基本上处于停车状态,成本压力导致复产概率小,头部企业生产装置均采用的是丁烷法。

我国顺酐头部企业分阶段情况 万吨/年

2023年我国顺酐头部企业产能预测 万吨/年

南北产能分布将更趋平衡

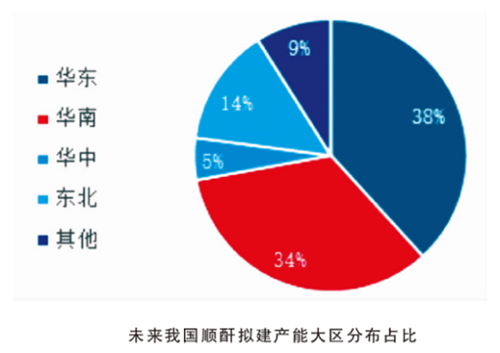

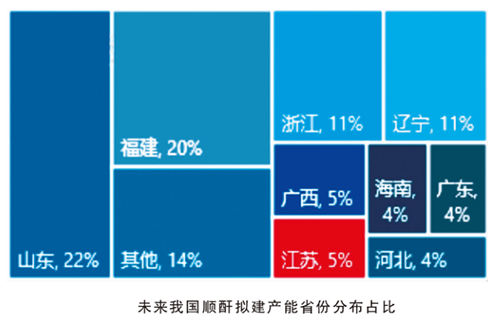

从未来五年我国顺酐拟建产能区域分布来看,行业发展重心南移这一趋势将更为明显,今后顺酐及下游布局将继续围绕华东、华南这两大沿海发达地区展开,更加贴近终端消费市场。从大区分布来看,在未来我国顺酐拟建产能中,华南地区拟建产能占比达到34%,仅次于华东地区的38%位居第二;从各省分布来看,山东省拟建产能占比仍排名首位,而福建省异军突起,以20%的占比排名次席;从南北空间分布来看,则呈现“南重北轻”格局,南方地区产能占比达到53%,北方地区为47%。这种空间分布格局,也与当前我国经济、人口重心分布情况及未来发展趋势相契合。

由于拟建项目多为配套BDO、丁二酸等下游产品的一体化项目,若上述拟建产能最终落地,届时顺酐行业供需区域格局必将随之发生显著改变。虽然以山东、辽宁为代表的环渤海地区今后依旧是我国顺酐生产重地,但未来南方地区尤其是华南地区供需两端在整个顺酐行业中的比重还将有较大的上升空间,华南地区在顺酐供需两端的地位将明显提高,南北供需占比将更加趋于50:50的空间平衡。而对于内陆非油气资源富集地区,上游原料的限制作用还将继续发挥影响。虽然成渝、长江中游地区等经济发展同样较快,但由于在上游轻烃原料供给的体量及成本等方面与沿海地区差距明显,因此仅存在零星顺酐及下游项目投建计划,单个项目产能规模也基本将限制在10万吨/年以下水平。

一体化趋势愈加明显

随着后续产能的陆续投产,我国顺酐一体化趋势也愈加明显,较多企业扩产顺酐的同时配套下游深加工产业链,如BDO。此前,顺酐法制BDO之所以沉寂多时,便是由于其原料顺酐价格较高,外购顺酐来做BDO不太划算。因此,新建的顺酐法BDO项目一般都选择自己做顺酐。而顺酐原料正丁烷一般需要从国内的炼油石化企业购买或者从国外进口,原料的价格和原料的供应难以控制,如果能够自带正丁烷,在保证原料供应稳定方面就更具有优势。据兴业证券研究,2021年随着BDO价格暴涨以后,顺酐法BDO也利润颇丰。因此,也有相关专家预言,长期来看,低能耗的顺酐法BDO逐步替代目前主流的炔醛法BDO是大概率事件。

以顺酐法制BDO工艺为核心进行的上下游延伸,可以使东部地区石油化工企业充分发挥其原料和产品体系优势。以C4原料气为起点,使用经分离过后的高纯度正丁烷氧化生产顺酐,再由顺酐加氢或电解生产BDO或丁二酸,并最终与PTA、己二酸等石油化工产品生成PBAT、PBS,这一生产路线(正丁烷-顺酐-BDO-PBAT/PBS)正受到越来越多的石油化工企业的青睐,顺酐行业一体化水平也必将随之得到提升。据卓创资讯统计,未来顺酐自用量占比或从目前的10%左右提升至50%以上。

目前来看,正丁烷-顺酐法-BDO工艺路线成本优势明显,技术成熟、排污量少,具有较大的发展潜力。近两年新建的顺酐法BDO项目基本都以正丁烷为原料,恒力石化、东方盛虹、浙石化等民营炼化厂商新增产能也多以顺酐法为主,在保证原材料供给的情况下,未来成本端与西部电石法企业接近,在低油价下具备优势。

未来,正丁烷/顺酐法如果能与现有石化裂解装置结合,利用其副产的正丁烷生产顺酐再制取BDO,将大大降低BDO的生产成本,加之该工艺具有产品质量高、项目投资低、污染物排放少等优点,将更具市场竞争力。