2022年中国焦炭市场供需平衡分析

1.价格及利润情况

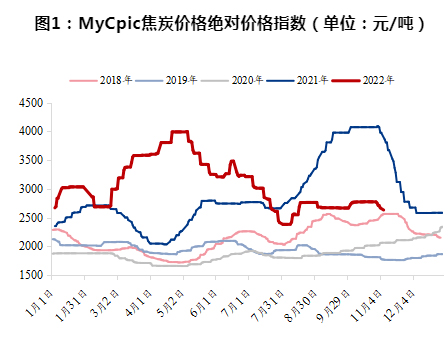

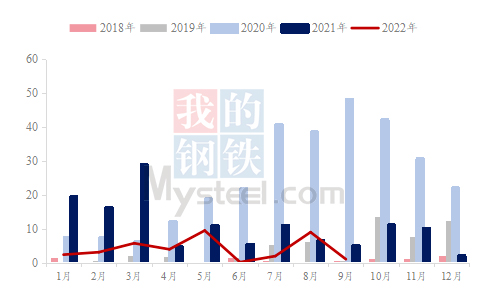

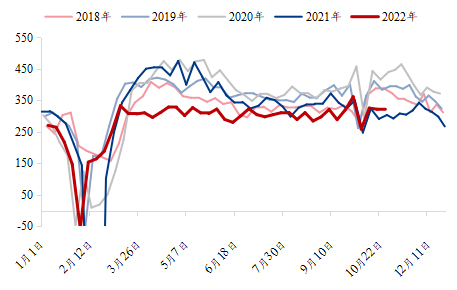

2022年焦炭市场价格呈现冲高回落。1-5月下游需求逐步上升,叠加下游利润尚可,焦炭需求较好,焦炭价格整体表现强势;5-8月在疫情下,终端市场预期迟迟没有兑现,终端需求负反馈影响原燃料市场,价格持续下跌,累计跌幅达1600元/吨。8月钢厂复产预期增多,钢厂集中补库带动焦炭价格企稳反弹;9-10月焦炭维持紧平衡状态,受上下游利润影响,焦炭价格呈现9月跌100元/吨、10月涨100元/吨,价格相对平稳状态;10月底11月初受成材市场下跌影响,市场再次走负反馈逻辑,焦炭价格承压下跌,截止11月10日跌幅300 元/吨。

根据Mysteel焦炭价格指数,2022年10月底焦炭指数为2773.7,同比下降31.90%,2022年1-10月焦炭指数均值为3081.3,同比上涨8.2%,从数据上来看,焦炭价格依旧高于去年同期。

图1:MyCpic焦炭价格绝对价格指数(单位:元/吨)

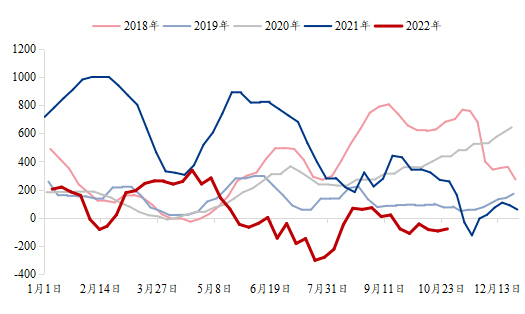

2022年保持低利润运行,今年焦炭整体价格虽然高于去年,但因今年原料焦煤价格较高,焦企盈利反而不如去年。2022年1-10月Mysteel独立焦化厂吨焦平均盈利35元/吨,较去年同期减少610元/吨;10月底Mysteel独立焦化厂吨焦盈利情况,全国平均吨焦盈利-80元/吨;山西准一级焦平均盈利-97元/吨,山东准一级焦平均盈利-22元/吨,内蒙古二级焦平均盈利-80元/吨,河北准一级焦平均盈利-12元/吨。

图2:独立焦企吨焦平均利润(单位:元/吨)

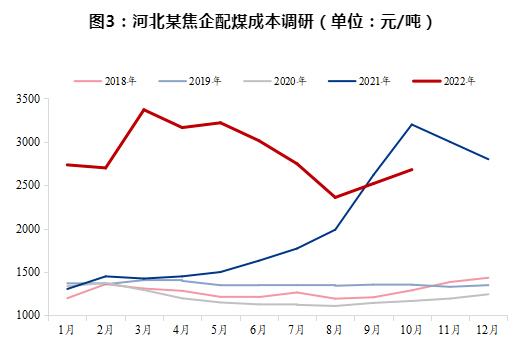

1-10月焦企平均配煤成本2851.3元/吨,折算焦企平均吨焦成本为3222元/吨,对应焦炭综合价格指数2773.7元/吨。焦煤降价过程中,一直存在滞后性和品种间降幅不一的差异,焦企生产压力较大,开工积极性不高。

图3:河北某焦企配煤成本调研(单位:元/吨)

2.供应情况

国内供应

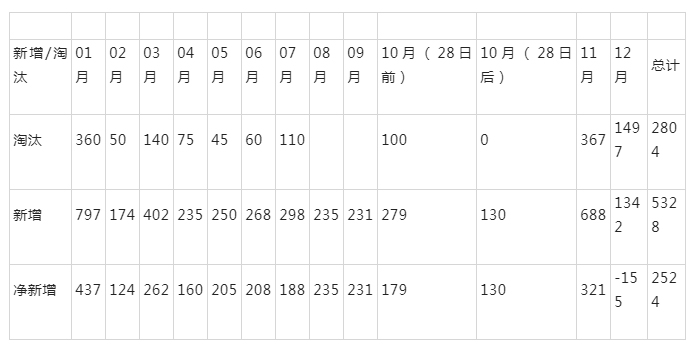

2022年焦炭产能增长,焦企开工低位,焦炭产量不增反降。截止2022年10月28日,Mysteel调研统计2022年已淘汰焦化产能940万吨,新增3168万吨,净新增2228万吨;预计2022年全年淘汰2804万吨,新增5328万吨,净新增2524万吨,2022年年底焦炭产能达到5.65亿吨左右。

表1:Mysteel2022年焦化产能新增淘汰统计(单位:万吨)

2022年焦企低利润运行,独立焦企开工积极性不高,产能利用率维持在73%左右。我网调研1-10月全样本焦化冶金焦产量34410万吨,同比减少3.8%。

进口情况

2022年因焦炭进口价格较高,进口利润较低,焦炭进口量大幅下降。1-9月焦炭进口总量36.5万吨,同比减少73.2万吨,降幅为66.72%。

图4:统计局焦炭进口量(单位:万吨)

3.需求情况

一季度钢厂在秋冬季常规限产、冬奥会等多重压力下,产量释放速度缓慢,二季度复产速度加快,三季度因终端需求较差,钢厂普遍亏损限产,四季度需求略有下滑但仍在高位,预计全年铁水产量与去年基本持平。

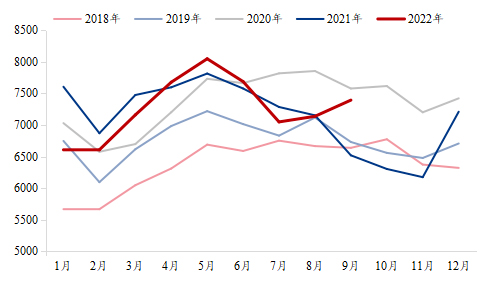

图5:全国生铁产量(单位:万吨)

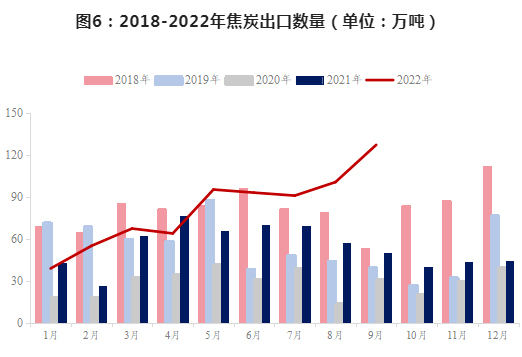

2022年焦炭出口量预计800万吨,同比增加约160万吨。2022年前三季度因国内外价差较大、焦炭出口利润较高,焦炭出口订单上升,进口订单锐减。1-9月焦炭出口量为731.1万吨,比去年同期增长41.2%;1-9月焦炭进口总量同比减少73.2万吨,降幅为66.72%。

图6:2018-2022年焦炭出口数量(单位:万吨)

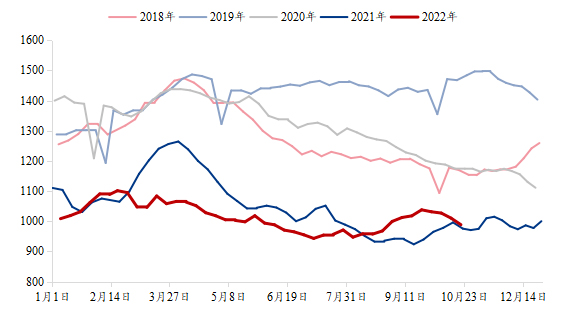

4.库存情况

全年焦炭保持低库存运行。10月28日我网调研全国焦炭总库存954.12万吨,月环比下降77.06万吨,年同比下降16.5万吨。

图7:Mysteel焦炭社会库存(单位:万吨)

2023年中国焦炭市场行情展望

1.供应情况

新建产能逐步投产,产能相对过剩。当前在产焦炭(冶金焦)产能约5.6亿,生铁产能约9.8亿,折算焦炭需求为4.4亿,焦炭产能过剩。从当前统计情况来看,预计明年淘汰焦化产能3000万吨,新增焦化产能5000万吨左右,2023年焦化产能继续净新增。Mysteel调研统计2022年9月底全国冶金焦在产产能55934万吨,较去年同期增加2397万吨;预计2023年年底产能5.8亿吨左右。

2022年因利润、疫情原料焦煤库存限制,焦企开工全年保持低位,1-10月独立焦企产能利用率均值为74%,较去年同期下降10%。2023年焦煤紧平衡仍将延续,缺口相对缩小,焦煤价格相对焦炭价格滞后,焦企开工积极性或跟今年一般。焦炭产能增长,产量或维持2022年水平。

图8:Mysteel全样本独立焦化产能利用率(单位:%)

2.需求情况

自2022年4月以来,房地产投资累计同比增速连续6个月为负,并且降幅持续扩大;9月国房景气指数略微下降至94.86,这说明房地产的下行周期还未结束,这意味着钢厂需求仍未启动,预计明年年中之前房地产的钢材需求难有明显起色。

据我网测算,2022年1-9月粗钢表观消费量7.41亿吨,同比下降4.3%。(注:2021年1-9月份,全国粗钢产量修正为8.08亿吨,粗钢表观消费量修正为7.74亿吨),全年预估下降1.5%-2%(减1500w-2000w)。2023年粗钢产量预计继续下滑,焦炭需求或下降1%左右。

图9:测算螺纹表需(单位:万吨)

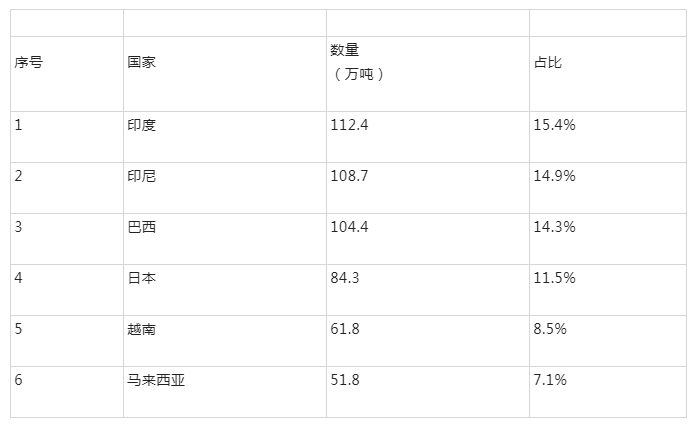

2022年主要出口印度、印尼、巴西、日本等国家,主要出口东南亚地区。2022年1-9月出口东南亚226.5万吨,占中国总出口量31%。

表2:2022年1-9月焦炭出口主要国家(单位:万吨)

2023年印尼新建项目投产,预计焦炭出口减少至700万吨。2022年海外焦炭需求增加,焦炭出口量或达到800万吨,较2021年增加约150万吨;而2023年因海外供应增加,焦炭出口量将迎来缩减,预计减少约100万吨。

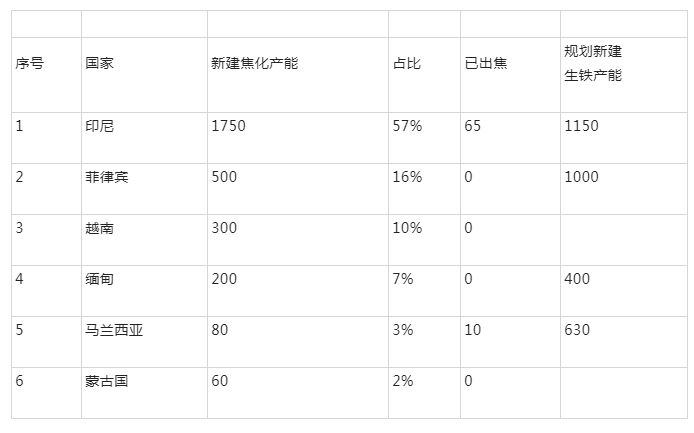

2023年海外焦炭供应净增加,焦化新投产能大于需求新增产能,有回流中国可能。Mysteel调研统计2022年海外新增焦化项目产能约3000万吨,其中1700万吨新建项目集中在印尼苏拉威西岛青山工业园区,预计明年投产520万吨。Mysteel调研统计2022年海外新增高炉生铁项目产能5400万吨,多数产能处于尚未动工状态,明年投产概率较小,预计明年投产100万吨,其余产能投产时间待定。

表3:Mysteel调研海外新建焦化项目情况(单位:万吨)

3.库存情况

2022年焦化企业整体开工积极性不高,全年维持紧平衡状态,焦炭库存略降。2023年该状况将有所改善,焦炭开始缓慢累库。

4.成本利润情况

2022年因原料焦煤紧张、成本高位,焦炭吨焦利润处于低位或者亏损状态;2023年焦炭产能再次增长,焦煤紧平衡状态仍将持续一段时间,焦炭成本降幅一段时间内仍将慢于焦炭价格降幅,焦企保持低利润状态。

2022年煤炭核增产能3亿吨,因核增产能释放周期不等,明年陆续释放出来。并且明年动力煤供应也将好转,届时与动力煤重合部分煤炭资源,将重回炼焦煤供应;炼焦煤矿新增产能释放、重合煤供应增加以及蒙煤通关好转、进口焦煤总量增加,2023年焦煤供需偏紧状态逐步改变,焦企利润将有所改善。

5.价格走势展望

表4:Mysteel2023年焦炭供需平衡(单位:万吨)

基于上述分析,2023年维持供需双降格局,但是受粗钢消费下降影响,下游需求降幅会远远大于上游供应降幅,导致整体供应趋向宽松。进出口方面,由于海外焦化产能投产以及海外需求下降,焦炭出口会收缩,同时进口焦炭可能会增加。总体来看,预计2023年焦炭产能保持继续增长的局面,由于自身的供需趋向宽松,整体焦化行业利润处于低位。焦炭价格上预计全年震荡幅度收窄,价格重心下移。