行业主要上市公司:山西焦化 ( 600740 ) 、云煤能源 ( 600792 ) 、宝泰隆 ( 601011 ) 、中煤能源 ( 601898 ) 、陕西黑猫 ( 601015 ) 等

本文核心数据:焦炭企业竞争格局,焦炭细分市场

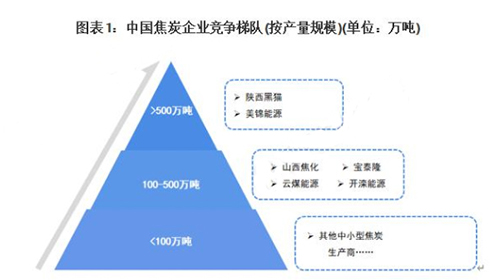

1、中国焦炭行业竞争梯队

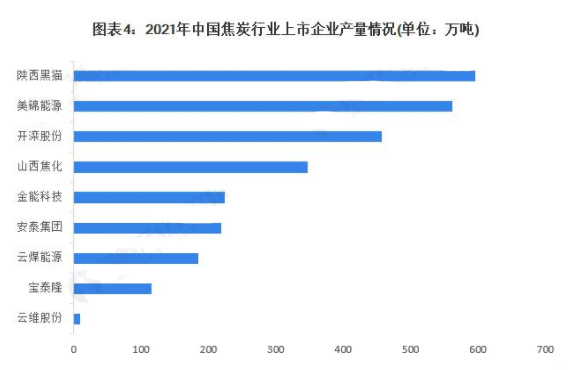

我国焦炭生产行业依据企业年产量划分,可分为 3 个竞争梯队。其中,年产量大于 500 万吨的企业有:陕西黑猫、美锦能源,其中陕西黑猫年产量接近 600 万吨 ; 年产量在 100 万吨 -500 万吨之间的企业有:山西焦化、云煤能源、开滦能源、宝泰隆 ; 其余企业的年产量在 100 万吨以下。

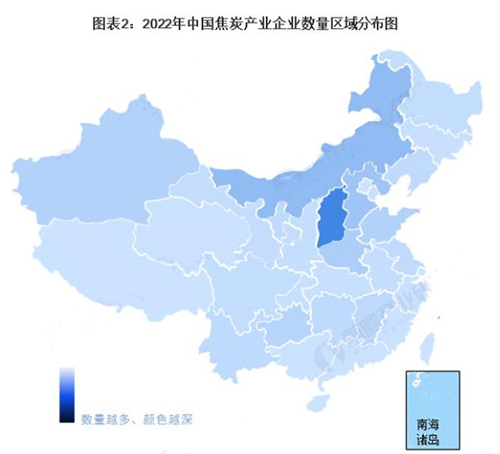

近年来我国焦炭产业区域结构在不断提升,落后产能不断淘汰,创新能力不断提升。从企查猫以 " 焦炭 " 为关键词进行精确搜索,得到焦炭企业区域分布。目前中国焦炭注册企业主要分布在北方地区,其中山西和内蒙古是焦炭企业主要注册的热土。截至 2022 年 10 月 17 日,山西省共有焦炭企业注册数达 483 家,占比 27.85%,内蒙古自治区共有焦炭企业注册数 209 家,占比 12.05%。

注:企查猫数据截止到 2022 年 10 月 17 日

从区域分布来看,我国焦炭行业代表性上市企业主要分布于山西省与云南省,其中,山西省拥有 3 家上市企业 ; 而山东、河北、陕西、黑龙江等省市也均有上市企业分布。

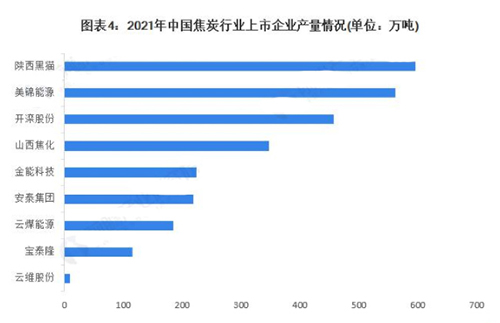

2、中国焦炭行业竞争格局

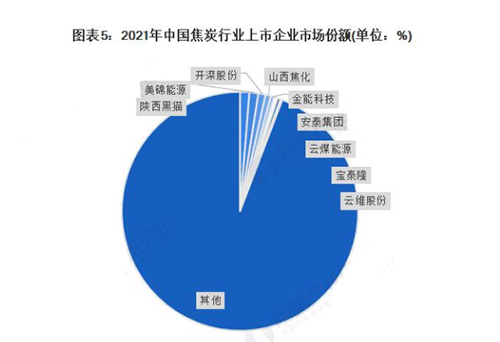

从产量来看,2021 年中国焦炭上市企业中,陕西黑猫焦炭产量最高,达 595.9 万吨,市场份额为 1.28%,其次为美锦能源,产量 562 万吨,市场份额为 1.21%,其余上市企业产量不足 500 万吨。

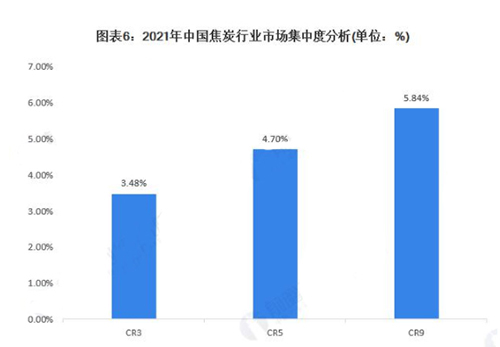

3、中国焦炭行业市场集中度

总体来看,我国焦炭行业市场集中度较低,行业内主要以区域性企业为主。根据 9 家中国焦炭行业上市企业产量与国家统计局焦炭产量数据计算得出,2021 年中国焦炭行业 CR3、CR5、CR9 分别为 3.48%、4.70%、5.84%。

4、中国焦炭行业企业布局及竞争力评价

目前,布局了焦炭生产业务的上市企业中,陕西黑猫的焦炭产品产量遥遥领先于其它企业。焦炭产业链上的其它代表性企业业务布局及竞争力情况如下:

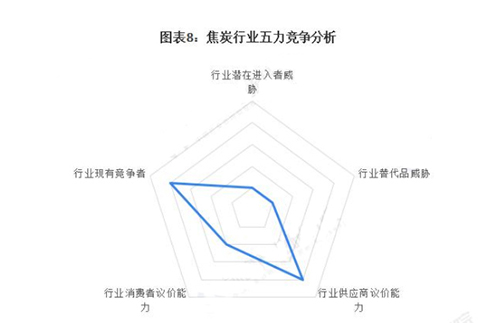

5、中国焦炭行业竞争状态总结

从五力竞争模型角度分析,目前,我国焦炭行业竞争者数量较多,且焦炭产能分布较零散、小规模低端产能较多,行业竞争较为激烈 ; 由于焦炭产业焦炭行业上游产品差异化程度较低,行业前向一体化程度较高,因此供应商议价能力较强 ; 由于国内钢铁企业加快了兼并、重组的步伐,行业集中度不断提高,调节生产以及建立焦炭原料库存的能力增强,面对焦炭生产企业时,在价格制定和需求数量方面拥有更多的决定权,钢厂控制焦炭供应商的能力不断提高,因此焦炭产业对下游议价能力较弱 ; 随着未来环保政策的趋严,国家对焦炭行业整治力度的加大,焦炭行业去产能成为大势所趋,所以新进入者威胁较小 ; 焦炭消费高度依赖于钢铁工业的运行,焦炭价格与钢铁价格高度相关。目前国内电炉炼钢技术发展缓慢,并未成熟,由此看来并未出现优于焦炉冶炼的炼钢技术。同时炼焦煤生产焦炭的过程中会产生煤气、煤焦油等副产品可带来额外收益,因此焦炭行业替代的威胁较小。

根据以上分析,对各方面的竞争情况进行量化,5 代表最大 ( 竞争激烈 / 威胁大 / 议价能力强 ) ,0 代表最小 ( 竞争小 / 威胁小 / 议价能力弱 ) ,焦炭产业的竞争情况如下图所示。