今年以来,新疆甲醇现货价格屡创全国新高,8月更是出现全球最高价,引发市场关注。为探寻背后原因,近期我们远赴新疆开展实地调研。通过4天的调研,我们共走访8家企业,包括5家甲醇生产企业、2家贸易公司和1家下游企业。本文将结合调研的所见与所得,对新疆甲醇供需格局以及市场特征进行全面梳理,在找寻甲醇现货高价成因的同时,积极思考个例是否会变成普遍现象。

新增产能受限

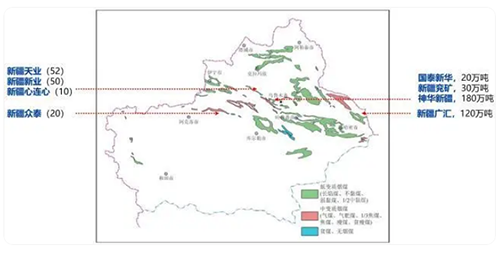

新疆煤炭资源丰富,现探明储量占全国煤炭资源总量的40.6%。乌鲁木齐附近的准东煤田主要出产低变质烟煤,是良好的动力和化工用煤,甲醇生产企业普遍分布在这一区域。甲醇生产对原料煤要求不高,满足热值处于4400—5200K,含灰量小于10%以及挥发分适当即可。因此,部分企业选择将自有优质煤炭资源外卖,转而外采煤炭以降低成本。

目前,新疆甲醇有效产能达到482万吨。受政策限制,未来仅计划新增两套甲醇装置,分别是最快2025年投产的中泰化学100万吨焦炉气装置,以及最快2028年投产的新疆利泽鸿庆二氧化碳加氢制低碳甲醇项目。因此,2025年之前,甲醇供应都将保持紧张。

图1:新疆甲醇产能分布在煤矿附近

图片需求结构独特

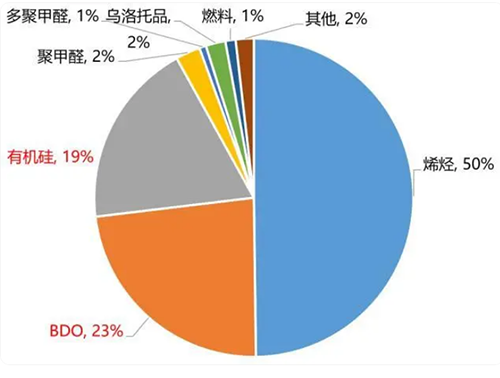

除烯烃和燃料两个新兴需求外,全国甲醇传统需求多年来都集中在甲醛、MTBE和醋酸上。然而,新疆凭借丰富的煤炭资源、较低的电力成本和新能源需求增加,逐渐形成了以BDO、有机硅和聚甲醛等下游为主的需求结构。其中,BDO和有机硅需求呈现爆发式增长,燃料消费稳中有升,甲醛相关产品的消费重焕新生,以下将结合调研所得对每个下游逐一展开梳理。

▲ 新疆甲醇需求结构

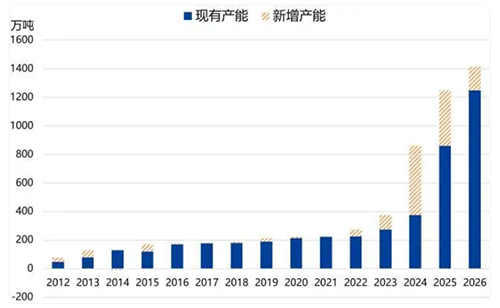

第一,BDO产能高速增长。BDO的全称为1,4—丁二醇,属于C4产业链,作为中间体主要用于生产PTMEG(52%)、PBT(26%)和γ—丁内酯(15%),终端消费涉及服装纺织、医药、塑料、溶剂和电池辅材等多个行业。国内主流生产工艺是炔醛法和顺酐法,产能占比分别为95%和5%。从炔醛法工艺中可以发现,由于BDO的生产离不开电石和甲醇,所以主要产能都集中在煤炭资源丰富的地区,新疆、内蒙古和宁夏的合计产能占全国70%以上。目前,新疆BDO产能达到123.4万吨,位列全国第一。

2020—2021年,可降解塑料PBAT和电池辅材γ—丁内酯等下游需求出现爆发式增长,导致BDO一货难求,利润从2000元/吨增加至20000元/吨,产能迎来了高速扩张。2023年,全国22家BDO企业合计产能达到375万吨,未来3年,全国拟在建企业多达39家,合计1058.6万吨产能。其中,新疆以181.6万吨产能居榜首。按照生产1吨BDO消耗0.91吨甲醇计算,未来3年,新增甲醇需求多达165万吨,势必会加剧甲醇供应紧张,并对现货价格形成强有力支撑。除了新疆之外,2024年,沿海计划新增超过180万吨BDO产能,供不应求情况可能上演。

BDO产能加速投放

第二,有机硅发展前景广阔。有机硅是对含硅高分子有机化合物的统称,包括由氯甲烷与硅粉生成的单体、将单体水解得到的中间体以及中间体再加工产生的硅橡胶和硅油等产品。有机硅兼备有机物和无机物的优良性质,具有耐高低温、耐气候老化性、耐腐蚀、电气绝缘、表面张力大和无毒无味等优异特性,广泛应用于建筑、新能源汽车、动力电池、光伏、LED驱动电源、5G通信、电子电气和电力设备等领域,生活中常见的玻璃胶和电脑CPU散热的硅脂都是有机硅产品。目前,有机硅正逐步替代传统有机材料,成为大多数战略新兴产业的基础原材料。

2017—2019年,受行业景气度低和环保能控政策严格影响,中小有机硅生产企业遭到淘汰,有机硅行业集中度快速提高,CR5达到71%。截至2023年8月,全国有机硅中间体产能约为267万吨,主要集中在新疆(26%)、山东(16%)和浙江(16%)。有机硅中间体表观消费量从2017年的89万吨逐步增长到2022年的135万吨,年均复合增速为8.7%,远高于其他传统化工原材料。据第三方资讯机构统计,2024年,全国有机硅中间体新增产能将为95万吨,预计带来123.5万吨甲醇需求增量,而新疆暂无新增产能。

▲ 有机硅产业链

合盛硅业作为全国最大的有机硅生产企业,也是新疆最大的甲醇消费用户,2022年甲醇采购量达到58万吨,如果排除直接采购的11万吨氯甲烷,甲醇用量将达到70万吨。尽管过去一年有机硅价格持续下跌,但是企业凭借规模效应依然保持良好利润,对甲醇价格上涨也有较高的接受度。

由于终端需求分散,有机硅消费与经济景气程度直接挂钩。目前,建筑装饰需求不佳,电子电器需求受益于新能源而表现强劲,未来一两年有望替代建筑装饰,成为有机硅最大下游。其他诸如纺织、交通和医疗等需求具有一定刚性,增速保持稳定。总体而言,终端需求旺盛,有机硅发展前景广阔。

第三,甲醇燃料环保且经济。甲醇不仅是重要的化工原料,还是一种清洁、高效的液体燃料。甲醇燃料分为交通燃料(车用和船用)和热力燃料(锅窑炉和灶用),应用市场规模大、分布广,技术成熟度较高。自2012年以来,我国先后在晋中、长治、上海、西安、宝鸡、榆林、汉中、贵阳、兰州、平凉等10个城市组织开展了甲醇汽车试点工作。截至目前,贵阳累计投运甲醇汽车超过1.84万辆,建设运营甲醇加注站80座,年消耗甲醇达到25万吨,占全国总量的三分之二。与此同时,新疆也在积极推广甲醇重卡,去年6月至今已经交付1000台醇氢重卡,8月又签约800辆。目前,我国甲醇汽车技术领先于全球,产业化规模居全球第一。

商用车百公里醇耗低至9.2L(按照新疆当地2400元/吨甲醇价格计算,约17.5元),相当于汽油车100公里油耗3L(按照95号汽油8.46元/L计算,约25.4元),不仅节约成本,而且还重在环保,每行驶10000公里可减碳约0.8吨。理论上,假如国内三分之一车辆使用甲醇燃料,大约可以减少8000万吨石油进口,回收1.32亿吨二氧化碳。由此来看,甲醇燃料不仅可以缓解能源危机,还可以助力实现碳中和目标,未来发展潜力巨大,占甲醇的消费比例也将不断上升。

第四,甲醛相关产品重焕新生。本次调研我们还了解到新疆甲醛相关产品的市场情况。作为甲醇传统下游,甲醛产能严重过剩,利润常年处于低位。不过,内地工厂可以将副产品蒸汽外卖,以增加利润,但是新疆不具备此条件。因此,企业积极拓展甲醛下游,包括多聚甲醛、乌洛托品及聚甲醛等。2021年以来,这些产品的需求迎来新的增长点。

首先,多聚甲醛是由甲醛经过脱水烘干法得到,也称为固体甲醛,主要便于运输和储存,占甲醛下游的4%。非洲板材加工量逐年增长,但是缺乏甲醛生产企业,所以对我国的多聚甲醛依赖度较高。据统计,全国多聚甲醛总产能为12万吨,新疆拥有3万吨,对应甲醇消耗不足4万吨。

其次,乌洛托品由甲醛与液氨合成,主要用于生产药品,占甲醛下游的4%。新疆呼图壁县锐源通化工具备全国最大产能6万吨,年消耗甲醇约9.6万吨。

最后,聚甲醛(POM)是工程塑料的一种,被誉为“赛钢”,在汽车、电子电气和机械制造中替代金属,占甲醛下游的2%。POM在新能源汽车材料中占比约为4.4%,供应缺口巨大。当前新疆聚甲醛产能为4万吨,对应甲醇消耗12万吨。

2023年,新疆甲醛相关产品年消耗甲醇约24万吨。2024年,新增12万吨POM装置,预计带来36万吨甲醇需求增量。

通过以上对新疆甲醇供应和需求的梳理,我们发现,由于BDO和有机硅需求旺盛,当前供需保持平衡。未来甲醇新增产能受限,但是BDO和聚甲醛新增产能较多,市场将变为供不应求。具体而言,如果2024年下游装置如期投产,预计最多带来81.9万吨需求增量,主要生产企业的97万吨外售量将被完全消化,导致新疆几乎没有富裕的甲醇销往周边地区,自产自销成为新疆甲醇市场最典型特征。

表1 新疆甲醇下游情况汇总

其他市场特征

除了以上自产自销和需求旺盛两个特征外,从调研中我们还了解到其他5个新疆甲醇市场的特征。

一是物流以汽运为主。新疆地域辽阔,长距离运输面临费用高和效率低的问题。甲醇运输主要依赖第三方汽运公司,目前多采用铝合金罐车,不锈钢保温罐车由于成本原因尚未普及。不考虑极端因素,疆内汽运费保持稳定,单吨甲醇为0.5—0.7元/公里。火车运输基本没有优势,不仅运输效率低(如新疆发往四川需要20天),而且费用高(返程、倒短、仓储等各项费用),甚至在淡季时会出现运力不足的情况。因此,铁路承担甲醇运输的比例较小,其他化工品也有类似的情况。值得一提的是,往年新疆至周边的汽运毛利具备均值回归特性,现货跨区域套利行之有效,但是今年新疆甲醇现货价格居高不下,导致套利窗口始终未曾打开。

二是装置检修具备规律。新疆的甲醇装置通常选择在春秋两个需求淡季进行检修,一年一次,每次10天左右,工艺先进的装置正在努力做到三年两检。另外,有些仪器或配件存在强制更换时间,会出现扎堆检修的情况。总而言之,非必要不停车,因为重启企业除了要承担高昂的支出外,一些手续还需要重新办理。

三是现货定价相对独立。多数新疆甲醇生产企业已经与固定下游建立长期合作关系,外售的甲醇一部分通过网上竞拍,另一部分通过零售自提,基本没有销售压力。贸易商以前采取公式定价,现在报价会综合参考竞拍价和期货价格。

四是低库存成为常态。根本原因是需求旺盛,库存极少持续积累。此外,生产企业为规避风险,普遍选择超卖,不留常备库存。间接因素还有新建库存需要资质,必须配套生产装置才可以建甲醇储罐。

五是环保是重中之重。有的企业配备全球最先进的工艺,在减少污染排放的同时,最大化生产效益。有的企业建设了全国最长且最优的甲醇生产链条,最大化利用不可再生资源。有的企业在环保上大力投资,改造或新建装置以实现VOCs深度脱除,同时开展CCUS(碳捕集、利用与封存),例如,将废气中的二氧化碳进行回收,制成食品级和工业级二氧化碳,前者用于碳酸饮料等食品加工中,后者用于石油开采和机械制造行业里。

此外,碳配额(CEA)发放收紧和CEA价格上涨也在一定程度上推动企业加强碳减排,8月CEA价格就达到历史最高74.76元/吨,未来CCER如果重启,将进一步调动企业碳减排的积极性。经过近几年煤化工企业的环保治理,冬季乌鲁木齐的空气质量得到明显改善,PM2.5均值已较2021年最严重时下降21%,未来环保仍是煤化工发展的重中之重。

结论以及展望

通过本次调研,我们了解到新疆甲醇市场具备“自产自销”和“需求旺盛”两大主要特征,这是导致新疆甲醇现货价格走势偏强的直接原因。此外,物流以汽运为主、装置检修具备规律、现货定价相对独立、低库存成为常态以及环保是重中之重等特征是促成新疆甲醇现货价格高位的间接原因。

随着现代煤化工升级以及新能源相关产品需求增加,甲醇供需结构正在发生潜移默化的改变。我们认为,未来新疆甲醇供不应求局面加剧,现货价格仍将维持高位,同时市场的部分特征已经或即将出现在全国其他地区,建议重点关注有机硅和BDO产能扩张带来的甲醇需求增量。