在低碳发展的背景下,国家深入推进能源革命,支持煤炭相关产业转型升级和结构优化调整,加强煤炭清洁高效利用,推动减污降碳协同增效。作为煤炭产业链的重要组成部分,焦化行业企业积极向上下游延伸并实施战略性兼并重组,进一步提高了产业集中度。金融资产管理公司(以下简称“资产公司”)积极发挥金融体系“稳定器”和实体经济“助推器”功能,以调整产业结构和优化资源配置为导向,围绕服务“碳达峰、碳中和”目标,抓住行业周期转换调整的机遇,积极开拓煤焦化行业相关企业并购重组业务,推动产业整合和问题企业纾困救助。

01STUDY

煤焦化行业所涉及的基本概念

煤焦化又称煤炭高温干馏,是以煤为原料,在炭化室隔绝空气的条件下经过高温干馏,焦饼温度达到950℃—1050℃时形成焦炭,同时获得煤气、煤焦油并回收其它化工产品的一种煤转化工艺。其是在以煤炭为主的能源结构中进行清洁能源转换的高效流程工业,工艺流程主要分为原煤加工、备煤、炼焦以及煤气化产等四个环节。原煤加工又称洗煤,是指排除煤中的矿物杂质和有害元素,生产出不同质量的适应使用部门不同需求的煤炭品种。备煤是将具有不同性质特征的煤炭按照科学比例进行配制,获得所需的炼焦用煤。炼焦环节主要是将焦饼装入碳化室,煤经高温干馏变成焦炭,并放出原煤气由管道输往回收车间,焦炭由熄焦车送往熄焦塔熄焦,再经输送带送往筛焦炉分成各级焦炭。化工生产主要指焦炉炭化室生成的荒煤气在化学产品回收车间进行冷却、输送、回收煤焦油、氨、硫、苯族烃等化学产品,同时净化煤气。

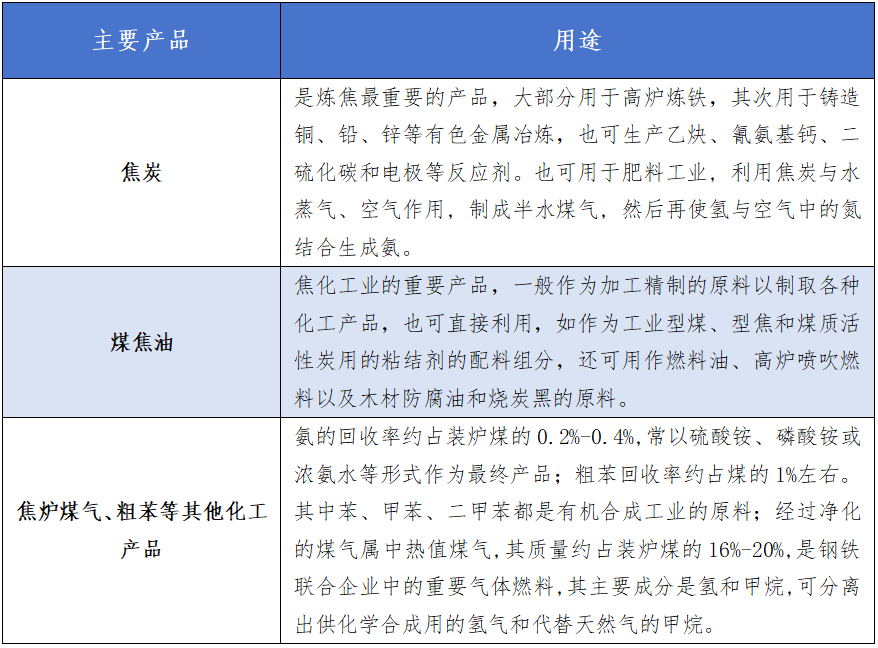

煤焦化行业的上游是煤炭行业,炼焦煤是煤焦化行业的基本原料。煤焦化产品中,80%为焦炭,20%为煤焦油、焦炉煤气、粗苯等其他化工产品。煤焦化行业的下游行业主要是钢铁、冶金、化工等行业,其中,国内钢铁行业消耗焦炭量占焦炭产量的85%左右,钢铁产量变化直接影响焦炭产品需求,从而影响焦炭行业的景气程度。

表1:煤焦化行业主要产品

02STUDY

煤焦化行业市场分析

01、政策环境

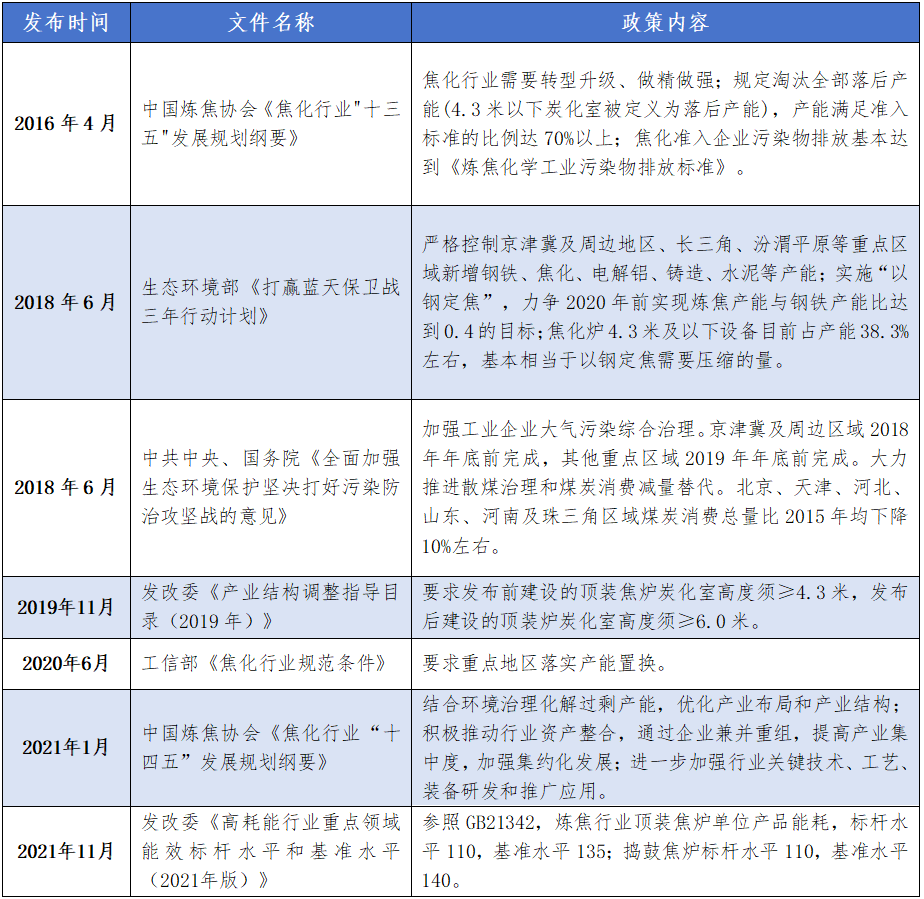

当前,能耗双控、用煤指标、煤炭指标、焦炭指标等具体政策对煤焦化企业影响较大,很多政策已发挥作用。“双碳”作为行业未来政策端发力的基石,因其长期性、宏观性特点,将成为影响煤焦化行业发展前景的最主要因素。《焦化行业碳达峰碳中和行动方案》提出,焦化行业2025年前实现碳达峰。到2025年焦化废水产生量减少30%,氮氧化物和二氧化硫产生量分别减少20%;能源管控中心普及率到达50%以上;全流程信息化管控系统应用达到50%以上,智能制造在焦化行业有所突破。《方案》明确,通过采取有效的技术与管理措施,到2035年具备减碳30%的能力,2060年前实现碳中和。

双碳目标下,焦化行业未来产业规划将侧重于提高焦化行业的环保门槛,通过提升环保技术、工艺、装备水平,满足行业高效、清洁、低碳、循环的绿色发展需要。同时,面对焦化产能过剩的压力,行业或通过持续保持减量生产减少碳排放。

表2:焦化行业相关政策梳理

分地区看,晋陕蒙等资源省份以及冀鲁辽等钢铁主产区都是焦炭生产大省。根据国家统计局数据,2022年全国焦炭产量4.7亿吨,比2021年增长1.3%。其中山西省焦炭产量约1.2亿吨,河北省焦炭产能约8601万吨,山东、陕西、内蒙古等省区产能约5000万吨。上述省市积极响应“十四五”规划要求,落后产能将逐步置换淘汰,对焦化行业的发展做出了具体规划。

从工艺角度来看,主焦炉的炭化室高度是衡量焦炉大小的重要指标。焦炉炭化室高度中4.3米、5.5米、6米和 7米是最主流的几种炉型。4.3米焦炉在国内属于偏中低端产能,也是环保督查及淘汰产能中的重点关注对象。5.5米及以上的焦炉即平常所说的大机焦,与4.3米焦炉相比在生产效率和环保方面都有显著优势,也是目前行业政策中鼓励新建以置换落后产能的炉型。

从焦化行业政策与规划情况看,受产能环保、技术以及安全等法规标准限制,焦化企业发展的重点将放在提高工艺流程和技术装备水平,通过产能置换、股权置换、产权流转和合资合作等方式实施并购重组,大幅提高产业集中度,实现强强联合高效集约化发展。

02、市场环境

关于市场环境,将侧重于分析影响焦化行业利润的上游生产成本及上游市场供需两个因素。焦炭上下游格局中,炼焦煤资源不足且分布集中,下游钢铁议价能力强。上游焦煤大多用于炼焦炭,炼单吨焦炭大约需1.3吨焦煤。我国煤炭资源主要为动力煤,炼焦煤资源不足,仅占煤炭总储量的22%,且分布较集中,山西炼焦煤储量占总储量的一半以上。除分布集中外,我国炼焦煤以高挥发分气煤(包括1/3焦煤)为主,肥、焦煤硫分、灰分偏高,优质炼焦煤资源紧缺,缺口主要靠进口补充。钢铁行业是焦炭最重要的下游应用领域,炼钢约占到焦炭下游消费总量的85%,生产单吨钢铁大约需0.4吨焦炭。下游钢厂的行业景气度很大程度上决定了焦化行业的盈利水平。

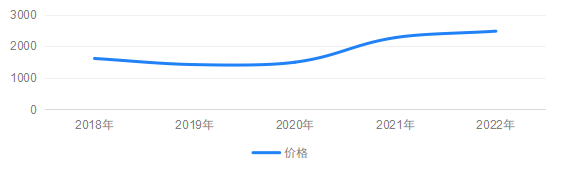

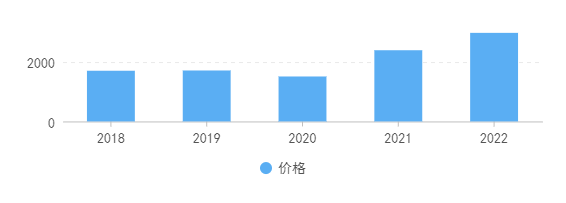

在上游成本方面,2021年以来原料焦煤价格一路上涨。2022年受动力煤紧张局势影响,炼焦煤供应整体偏紧,尤其上半年炼焦煤持续去库存,焦炭高成本支撑焦炭价格居高不下,三季度开始缓解,年底开始小幅累库。炼焦煤价格较为坚挺,配煤成本居高不下,焦炭利润被压缩。根据 Mysteel调查,2022年焦炭企业平均成本为2983元/吨,同比增加 24.39%。在下游需求方面,2021年全国各地采取减产、停产等措施压缩产能,钢铁去产能“回头看”检查频繁,各省陆续出台压减粗钢产量政策,因此铁水产量持续走弱,对于原来焦炭需求也相应下降。2022年受钢厂利润影响,钢厂出现阶段性减产,全年铁水产量基本与2021年持平,对焦炭的需求量并未上升。

图1:2018年-2022年炼焦煤平均价格走势(单位:元/吨)

图2:焦企年平均吨焦成本对比(单位:元/吨)

但预计“十四五”期间,焦化市场应该会迎来一波行业小高潮。从上游产业供给端看,虽国内炼焦煤供给仍偏紧,但随着澳煤放开总量,在一定程度上,能够降低焦企配煤成本。我国炼焦煤供应近几年供给都相对偏紧,2022年我国炼焦煤产量4.9亿吨,同比增加0.73%。2022年我国进口炼焦煤总量为6386.9万吨,来源国主要有蒙古国、俄罗斯、加拿大、美国、澳大利亚与印尼,进口量占比分别是40.09%、32.99%、12.33%、6.80%、4.39%以及3.40%。蒙古国和俄罗斯仍占据着中国炼焦煤进口量的主要地位,两国合计进口占比超 73%。2023年2月,商务部回应进口澳煤为正常商业行为,若澳煤放开,可在一定程度上缓解国内优质主焦供给紧张情况,降低焦化企业生产成本。

从下游产业需求看,二十大报告提出“优化基础设施布局、结构、功能和系统集成,构建现代化基础设施体系”,把基础设施定位于建设现代化产业体系的重点之一。基础设施建设仍是政府拉动内需的重要抓手,将成为主要的稳增长力量。预计未来地方债仍主要投向“两新一重”基础设施建设重大项目,随之将拉动下游钢铁需求,从而带动煤焦钢产业链。此外,我国“新基建”快速发展,包括5G基建、特高压、大数据中心、城际高速铁路和城市轨道交通、人工智能、工业互联网、新能源汽车充电桩等七大领域,未来基建领域钢材需求量占总需求量的比例将有较大幅度提升。同时,房地产相关政策逐渐放松,逐渐带动钢材需求。

03、行业竞争格局

我国煤焦化行业呈现出钢铁联合煤焦化企业和独立煤焦化企业共同存在的市场格局。2022年,钢铁联合焦化企业焦炭产量为12150.7万吨,独立煤焦化企业焦炭产量为34472.7 万吨。整体来看,钢铁联合煤焦化企业焦炭产量占比较低。钢焦产业联合发展是政策引导下未来行业发展的趋势,工信部《关于政协第十三届全国委员会第五次会议第02206号(工交邮电类276号)提案答复的函》中明确提出:国家积极引导钢铁与焦化产业融合发展。指导和推动企业推进钢焦融合、钢化联产,促进产业耦合发展;配合有关部门制定钢铁行业碳达峰实施方案,促进钢焦产业联合发展,继续推动行业减污降碳协同增效、绿色低碳高质量发展。对于独立焦化企业,近年来产能新增与淘汰节奏明显趋缓,产业呈整合趋势。独立焦化企业之间的竞争已不再是简单的产品竞争或者规模竞争,而是产业链、产品质量和产品附加值的竞争。从中国煤焦化代表性企业的对外投资看,山西焦化、陕西黑猫等企业均通过布局产业链上下游实现产业链一体化,同时顺应时代发展新趋势,开拓煤焦化其他化学产物业务,实现产业链的降本增效。

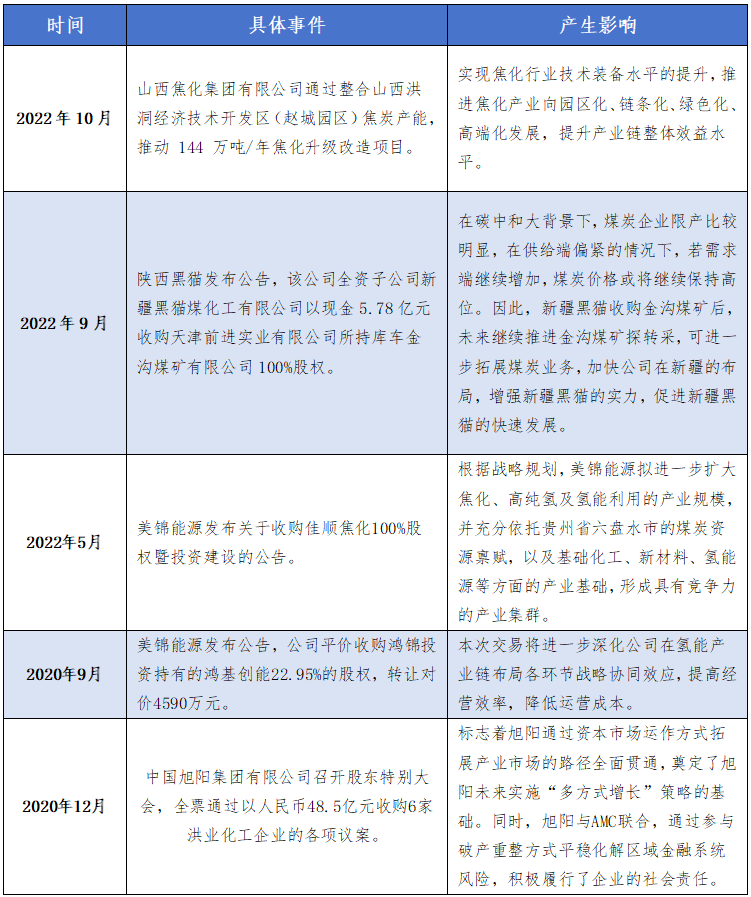

表3:煤焦化行业企业的兼并与重组事件

03、STUDY

AMC发挥自身专业优势助力煤焦化企业转型升级的探索

煤焦化企业在转型升级过程中,存在大量与企业结构调整相关的债务重组、兼并收购以及盘活存量等各项业务需求,需进一步借助资本市场来完成改造升级。AMC可充分发挥金融救助和逆周期工具优势,灵活运用股权收购、资产重组、资产置换等模式,实现与优势客户及问题机构或问题资产的有效链接。在此过程中,重点关注企业横向扩大产能、纵向产业链延伸及混合并购业务机会,通过牌照优势在市场上寻找满足客户诉求的并购标的或优质资产要素,匹配相应的资金并设计一揽子方案,最终实现淘汰落后产能和推动传统能源行业优化升级,推进煤焦化产品精品加工延伸产业链的目的。

01

以存量资产为基础,定向匹配产投方需求,支持以产业整合升级为目标的并购重组

从存量标的资产着手,深度分类、精耕细作,以重组思维分析存量资产中涉及煤焦化行业上下游企业的核心资产价值及关联方潜在财产信息,从“产业整合+核心资产盘活”两个维度全面对接市场信息,定向匹配产业投资方的需求。其好处在于:对于AMC来说,有利于解决原资产直接处置时间较长、效率较低的问题,有效盘活不良资产并充分提升不良资产价值;对于债务企业来说,为债务危机解决创造了突破口,降低承债压力,提升标的债权项下的核心资产价值;对于产业投资方来说,降低了在市场上寻找合适标的的成本,AMC为其提供长生命周期、全业务链条的综合金融服务方案。

具体来看,一是存量资产中有市场感兴趣的核心资产,以核心资产为基础,寻找合适的产业投资方,通过设计产品结构,以债权作价的形式将核心资产转移至SPV,掌握核心资产处置的主动权,再联合产业投资方通过资产重组、债务重组及技术、管理等要素重组的综合手段盘活存量资产,实现并购重组的目的;二是从债务人关联企业或债权关联方挖掘核心资产信息,通过继续收购该类核心债权实现标的资产控制,通过以增代存的形式优化存量资产,拓宽市场对存量债权的受众面,吸引产业投资方对标的资产做相应重组或置换。

02

以客户需求为出发点,通过在市场寻找特定资产、满足客户诉求的基础上实现资源配置

挖掘行业龙头企业产业整合并购需求,为其嫁接实体经济中各类问题企业,寻找优质并购标的,成为不良资产的“做市商”。一是AMC发挥牌照优势,从金融不良资产收购入手,打折收购问题企业债权,再联合产业投资者对问题企业输出运营管理服务,通过协调债权债务关系帮助问题企业提升价值,实现最终并购重组目的。二是通过匹配并购重组资金,直接为并购标的企业提供资金支持,协助产业投资者盘活企业的存量资产,恢复问题企业正常经营。这在一定程度上降低了产业投资方的并购成本,合理缓释大额收并购支付压力。同时,AMC提前介入清理并购对象的不良债务,理清企业债权债务关系,锁定优质资产,为产业投资方后续顺利实施并购重组奠定基础。