10月16日晚间,松发股份公告称,公司拟以重大资产置换及发行股份购买资产方式,获得恒力重工集团有限公司(以下简称恒力重工)100%的股权。同时,公司计划自10月17日开市起复牌。若上述交易完成,将成为A股“蛇吞象”式并购新案例。

恒力重工、松发股份的背后控制方,均可追溯至《财富》世界500强企业恒力集团及其实控人,但松发股份当前总市值不足20亿元,而恒力重工9月增资25亿元。

业内人士提示,当前监管部门鼓励并购重组,重点要打造一批标杆性案例。松发股份、光智科技等公司的并购重组若能完成,将提升资本市场的并购重组热情。

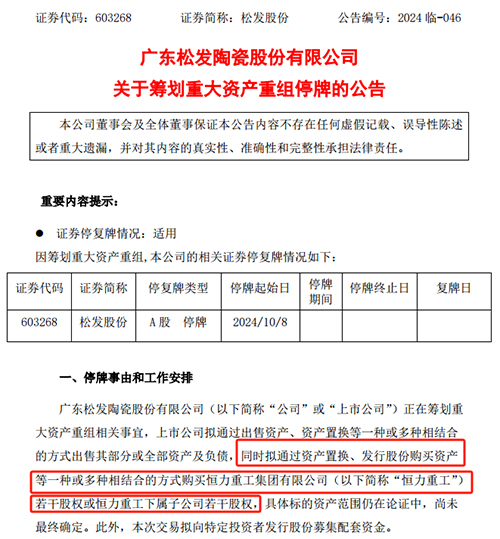

松发股份加大并购重组力度对比来看,松发股份当前计划收购恒力重工100%的股权,而9月30日晚间公告拟获得恒力重工或其子公司的若干股权。

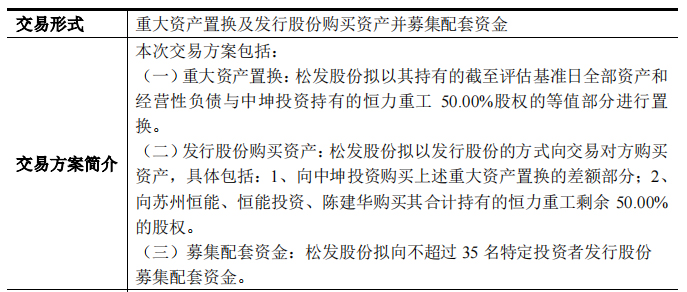

同时,松发股份此次交易方案分为三部分。一是松发股份拟以所持全部资产和经营性负债,置换苏州中坤投资有限公司所持恒力重工50%股权的等值部分。二是松发股份拟以发行股份方式,向苏州中坤投资有限公司购买上述重大资产置换的差额部分,并向苏州恒能供应链管理有限公司、恒能投资(大连)有限公司、陈建华购买其合计所持恒力重工剩余50%的股权。三是松发股份拟向不超过35名特定投资者发行股份募集配套资金。

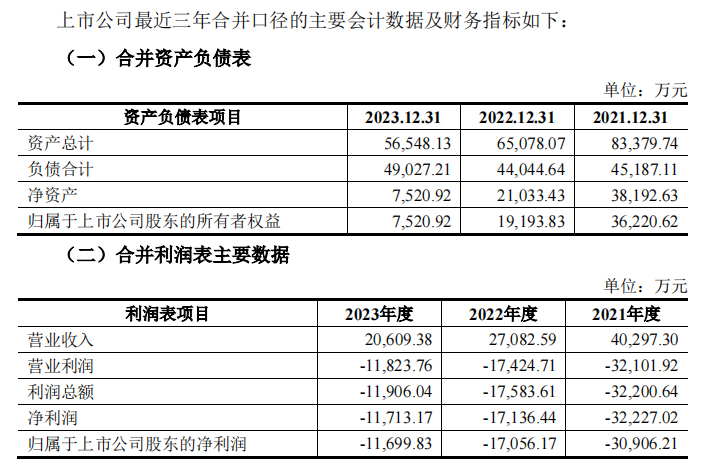

松发股份若完成上述交易,将退出日用陶瓷制品制造行业,全面转型“中国最具成长力造船厂”。松发股份主要经营家瓷、定制瓷、酒店瓷、陶瓷酒瓶等陶瓷用品,但2021年、2022年、2023年的归母净利润均为负数。

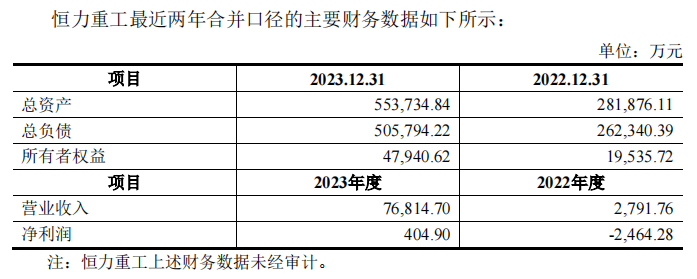

松发股份公告称,公司借助上述交易,将扩大对高端化、智能化、绿色化船舶产品的有效转型投资,形成存量资产与新增投资的良性循环。恒力重工“家底”公开松发股份此次拟置入的恒力重工,系恒力集团2022年7月跨行业挺进船舶制造业的主要载体,重点发展船舶建造、海洋工程、发动机、精密铸造等板块。交易预案显示,2022年、2023年,恒力重工未经审计的营业收入分别为2791.76万元、7.68亿元;净利润分别为-2464.28万元、404.90万元。

据悉,恒力重工2022年尚处于前期启动阶段,船舶制造业务的规模化效应尚未显现,导致盈利水平相对较低,营业收入相对较少。恒力重工方面预计,随着2024年船舶制造业务逐渐步入正轨,开工订单增加,公司2024年的盈利能力将大幅度提升。

目前,恒力重工已确定排产新造船舶达140艘,货值约为108亿美元,船型包含散货船、VLCC、VLOC和集装箱船等。

同时,恒力重工现有股东已于9月对其增资25亿元,进一步助力恒力重工的业务发展。

浙商证券研报显示,当前船舶行业的船价持续走高、需求景气上行。在此背景下,头部船舶企业盈利能力持续向好,预计2025年及之后头部船舶企业的造船业务毛利率将达20%以上。

克拉克森研究数据显示,2024至2034年,船舶投资需求总额预计将达2.3万亿美元,其中新造船投资需求约为1.7万亿美元,船舶行业迎来广阔的发展空间。为何选择置入上市公司?

此前,市场传言恒力重工将赴港IPO,如今却选择并购重组方式置入松发股份。业内人士分析称,相比IPO存在较大不确定性,恒力重工通过并入松发股份走向资本市场的确定性更强,也符合当前监管鼓励上市公司并购重组的方向。“并购六条”明确提出,支持上市公司注入优质资产、提升投资价值。在加大产业整合支持力度方面,提出支持同一控制下上市公司之间吸收合并。

同时,恒力重工可以借此快速提升在资本市场的关注度与认可度,并加大对上下游资源的有效整合,构建更为完备的产业链条。 交易方案显示,松发股份此次拟募资配套资金,主要用途包含支付并购整合费用和投入置入资产在建项目建设,也可用于补充上市公司和置入资产的流动资金、偿还债务等。