行业主要上市企业:目前国内煤化工行业的上市公司主要有中国神华 ( 601088 ) ; 兖矿能源 ( 600188 ) ;宝丰能源 ( 600989 ) ;中煤能源 ( 601898 ) ;陕西煤业 ( 601225 ) ;新奥股份 ( 600803 ) ;中国心连心化肥 ( 01866 ) 等

本文核心数据:煤化工行业分类、传统煤化工、现代煤化工、煤化工上市企业营业收入、煤化工行业竞争格局

1、定义

煤化工是以煤为原料,经过化学加工使煤转化为气体、液体、固体燃料以及化学品等过程。煤的加工过程主要包括:干馏 ( 含炼焦和低温干馏 ) 、气化、液化和合成化学品等。炼焦是应用最早的工艺,并且至今仍然是煤化工业的重要组成部分 ; 煤的气化在煤化工业中占有重要地位,其产生的洁净燃料,有利于提高人民生活水平和环境保护 ; 煤气化生产的合成气是合成液体燃料等多种产品的原料 ; 煤直接液化,可以生产人造石油和化学产品。在石油短缺时,煤的液化产品可替代目前的天然石油。

按煤炭的一次转化方式不同,可分为煤焦化、煤气化和煤液化 ; 按加工深度不同,可分为产业链上游的基础煤化工和中下游的精细煤化工。

按发展成熟度不同,可分为传统煤化工和现代煤化工。传统煤化工主要包括煤制化肥、合成氨和焦炭,现代煤化工主要是新型煤基能源和新型煤基材料。

按产品最终用途不同,可分为煤基化学燃料、煤基化工材料、煤制化肥、煤基精细化学品等。煤基化学燃料包括煤基固体、液体和气体燃料 ; 煤基化工材料包括煤制塑料、煤制化纤、煤制橡胶,其中煤制塑料主要是煤制烯烃及其深加工,煤制化纤主要是煤制芳烃和煤 ( 合成气 ) 制乙二醇及其深加工,煤制橡胶主要是煤制硅橡胶产业链。

2、产业链剖析:产业链涉及多个环节

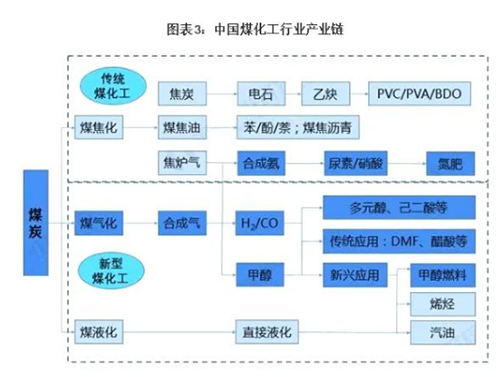

煤化工产业的上游为煤炭采选行业,其为煤化工行业企业提供原材料 ; 煤炭价格波动直接影响煤化工行业的生产成本,进而对细分产品的利润产生影响。

煤化工按加工深度不同,可分为产业链上游的基础煤化工和中下游的精细煤化工 ; 按发展成熟度不同,可分为传统煤化工和现代煤化工。传统煤化工主要包括煤制化肥、合成氨和焦炭,现代煤化工主要是新型煤基能源和新型煤基材料。煤化工下游应用较为广泛,其产品多为工业领域的原材料,涉及燃料、医药业、农业、制造重轻工等各个领域。中国煤化工行业产业链如下:

从煤化工行业产业链的参与企业上看,上游参与企业主要有神华集团、山西焦煤等 ; 中游煤化工企业主要包括中国神华、中煤能源和陕西煤业等 ; 下游应用领域企业主要包括燃料、医药、制造业、冶金和农业类企业,类型广泛且数量庞大。

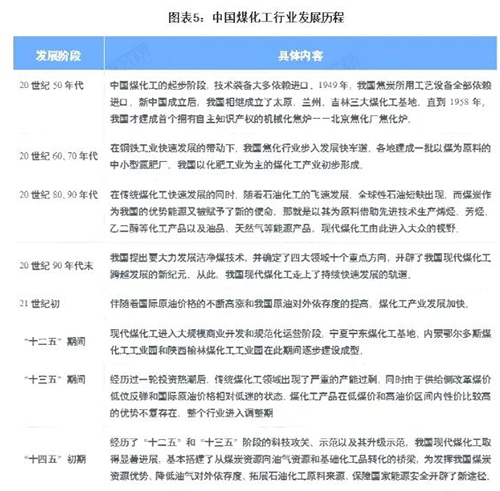

行业发展历程:兴起的时间较早

我国在传统煤化工领域发展较早,在上世纪 60、70 年代时已经生产肥料等产品的煤化工产业。随着原油勘探技术不断发展,全球原油储量和产量不断扩大,原油的价格不断探底,并且伴随着石油化工技术的发展,全球性石油短缺出现,而煤炭作为我国的优势能源又被赋予了新的使命,那就是以其为原料借助先进技术生产烯烃、芳烃、乙二醇等化工产品以及油品、天然气等能源产品,现代煤化工由此进入大众的视野。

上世纪 90 年代中期,我国提出要大力发展洁净煤技术,并确定了四大领域十个重点方向,开辟了我国现代煤化工跨越发展的新纪元。从此,我国现代煤化工走上了持续快速发展的轨道。

进入 21 世纪,我国在现代煤化工领域的研究不断深入,示范性项目不断落地,现代煤化工行业取得了较大的进步。

由于煤炭加工会产生大量废水和废气,煤化工一直贴着高能耗、重污染的属性。随着行业技术的进步以及国家政策导向,我国煤化工行业已经逐步向绿色环保、低碳节能的方向发展。从保障能源安全的角度,国家也出台了相应产业扶持政策以指导煤化工行业健康有序发展。2020-2022 年中国煤化工行业重点发展政策及规划汇总如下:

02、行业发展现状

1、现代煤化工供给规模分析

近年来,现代煤化工虽然受到低油价冲击和日趋严格的环保法规影响,但随着技术进步和产业成熟度的提高,市场竞争力有所增强。截至 " 十三五 " 末,我国已建成 8 套煤制油、4 套煤制天然气、32 套煤 ( 甲醇 ) 制烯烃、24 套煤 ( 合成气 ) 制乙二醇示范及产业化推广项目。产业集中度也大幅提升,已形成宁东能源化工基地、鄂尔多斯能源化工基地、榆林国家级能源化工基地等多个现代煤化工产业集聚区,园区化、基地化发展的优势初步显现。

在 2022 年 6 月 28 日召开的 2022 石化产业发展大会上,中国石油和化学工业联合会副会长孙伟善发布了《2022 年度重点石化产品产能预警报告》,详细介绍了 24 种重点石化化工产品 2021 年产能情况及 2022 年相关预测。

现代煤化工方面,2021 年中国煤制油无新增产能,总产能保持 823 万吨 / 年不变 ; 全年产量 679.5 万吨,同比提高 30.2%; 置开工率 82.6%,较 2020 年度提高 19.2 个百分点。预计 2022 年煤制油产能保持不变。

2021 年中国煤制天然气新增产能 10.2 亿立方米 / 年,总产能达到 61.25 亿方 / 年 ; 全年产量 44.53 亿方,同比减少 2.32 亿方 ; 全年有效产能利用率 83.1%,较上年度降低 8.6 个百分点。预计 2022 年煤制天然气产能保持不变。

2021 年中国煤 ( 甲醇 ) 制烯烃无新增产能,总产能保持 1672 万吨 / 年不变 ; 全年产量 1575.2 万吨,较 2020 年增加 62.7 万吨,增幅 4.1%; 装置开工率 94.2%,较 2020 年度提高 3.7 个百分点。2022 年煤 ( 甲醇 ) 制烯烃新增计划投产项目 3 个,新增产能 100 万吨 / 年,到 2022 年底总产能达到 1772 万吨 / 年。

2021 年中国煤 ( 合成气 ) 制乙二醇新增产能 186 万吨 / 年,总产能达到 803 万吨 / 年,增幅 30.1%; 全年产量 322.8 万吨,较 2020 年度增加 22.6 万吨 ; 因煤 ( 合成气 ) 制乙二醇产品质量仍存在差距,且投产项目多导致开工率下降至 40.2%,同比降低 10.1 个百分点,拉低了乙二醇产品总的装置开工率,至使我国乙二醇装置的开工率水平较低 ( 不到 60% ) 。2022 年中国煤 ( 合成气 ) 制乙二醇新增计划投产项目 6 个,新增产能 400 万吨 / 年,到 2022 年底总产能有望达到 1203 万吨 / 年。

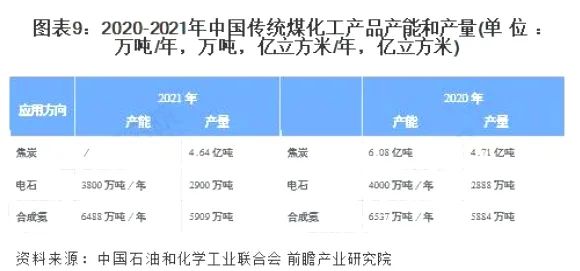

2、传统煤化工供给规模分析

传统煤化工方面,2021 年中国焦炭产量为 4.64 亿吨,较 2020 年减少了 0.07 亿吨,同比减少 1.49%,但总体来看,中国焦炭产量较为稳定。

2021 年中国电石产能 3800 万吨 / 年,同比减少 200 万吨 / 年 ; 产量 2900 万吨,较 2020 年多产 12 万吨 ; 装置开工率 76.3%,同比提高 4.1 个百分点,产能仍过剩。预计 2022 年电石产能不变,下游 BDO、PVC 需求强劲,开工率进一步提高。

2021 年中国合成氨产能 6488 万吨 / 年,净退出 49 万吨 / 年 ; 产量 5909 万吨,同比提高 0.4%; 装置开工率 91%,提高 1 个百分点 ; 净进口量 77.3 万吨,表观消费量 5986.5 万吨。

注:截至 2022 年 9 月 29 日,国家统计局尚未公布 2021 年中国规模以上工业产品 ( 焦炭 ) 生产能力。

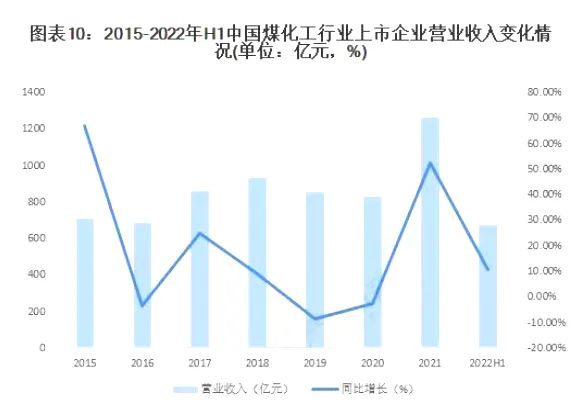

3、中国煤化工行业上市企业营业收入 1200 亿元

ifind 数据显示,2015-2021 年中国煤化工行业上市企业营业收入整体呈波动递增变化趋势。2021 年中国煤化工行业上市企业营业收入 1263.85 亿元,同比增长 52.19%,营业收入规模创下历史新高。2022 年上半年,中国煤化工行业上市企业营业收入达 675.21 亿元,同比增长 10.53%,延续上涨趋势。

注:ifind 统计的中国煤化工行业上市企业主要包括中国神华、中煤能源和陕西煤业股份有限公司等煤化工行业 A 股上市企业。

03、行业竞争格局

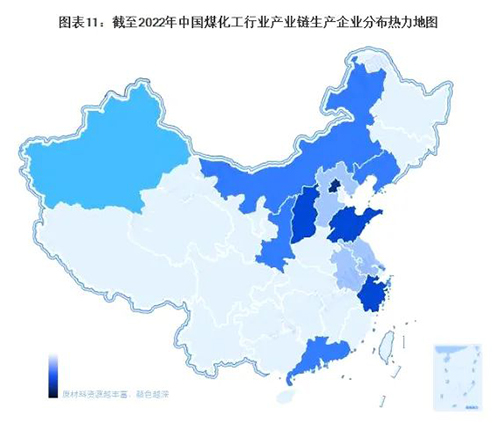

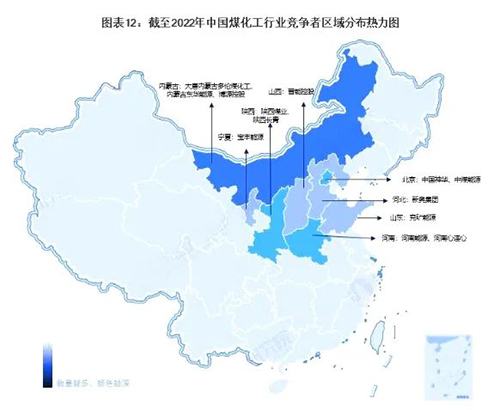

1、区域竞争格局:主要分布在以北京市、山西省和山东省为主的坏渤海地区

从我国煤化工行业产业链企业区域分布来看,煤化工行业企业主要分布在以北京市、山西省和山东省为主的环渤海地区,环渤海地区的矿产资源非常丰富,矿产资源储量之多与种类繁多。其中北京市煤化工行业企业数量分布最多 ; 同时浙江省、广东省、陕西省和新疆维吾尔自治区也有一定数量的煤化工行业企业分布。

从中国煤化工行业竞争者区域分布情况来看,我国煤化工企业主要集中在内蒙古、北京和河北等华北地区省市。除此之外,宁夏、陕西和河南也有较多煤化工行业竞争者分布,如宝丰能源、陕西煤业和河南能源等。

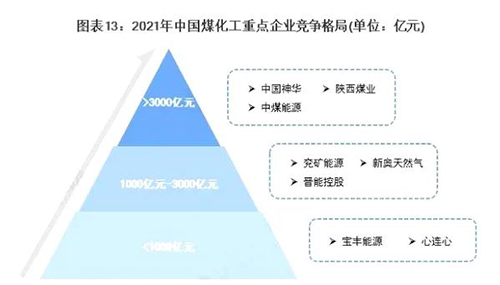

2、企业竞争格局:主流企业加速扩张布局

煤化工行业属于煤炭行业的延伸,作为原材料的煤炭在供给端主要由国内中大型国企掌握。从自身资源利用的角度看,随着煤炭消耗重头的燃煤发电在国内受到限制,煤炭企业发展自身的煤化工业务才复合自身需求。因此我国的煤化工行业主要以央企和地方国企为主,它们手中握有上游原材料,可以根据下游需求和煤炭价格的变化灵活调整煤化工业务发展。而民营企业手握煤炭资源有限,业务发展所需的原材料大多需要外购,抵御风险的能力较差。

前瞻结合中国煤化工行业主要竞争者已公布的生产经营数据,以及近年来企业生产经营状况,对中国煤化工重点企业竞争格局进行分析:在目前中国煤化工重点企业中,中国神华,中煤能源和陕西煤业三家企业在营业收入、利润总额、资产总额和煤化工产品产能产量方面占据绝对优势,共同组成了中国煤化工行业竞争第一梯队 ; 晋能控股、兖矿能源和新奥天然气等企业营业收入规模均在 1000 亿元以上,他们经过长期的技术积累,培养出了具有竞争力的煤化工产品及生产研发技术,三家企共同构成中国煤化工行业第二竞争梯队 ; 宝丰能源,心连心等营业收入规模在 1000 亿元以下的企业领衔中国煤化工行业的第三竞争梯队。

注:第一梯队企业为 2021 年营业收入超过 3000 亿元的企业 ; 第二梯队企业为 2021 年营业收入在 1000-3000 亿元之间的企业 ; 第三梯队企业为 2021 年营业收入小于 1000 亿元的企业。

04、行业发展前景及趋势预测

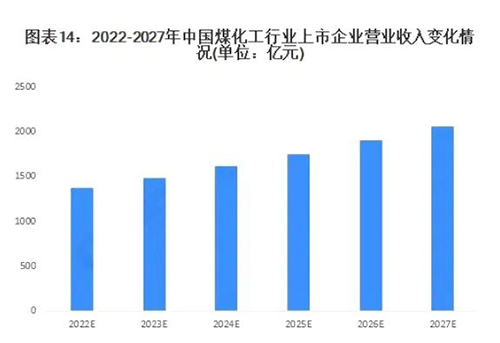

1、煤化工行业发展前景:2027 年煤化工行业上市企业营业收入有望突破 2000 亿元

《煤炭工业 " 十四五 " 现代煤化工发展指导意见》数据显示,到 " 十四五 " 末,建成煤制气产能 150 亿立方米,煤制油产能 1200 万吨,煤制烯烃产能 1500 万吨,煤制乙二醇产能 800 万吨,完成百万吨级煤制芳烃、煤制乙醇、百万吨级煤焦油深加工、千万吨级低阶煤分质分级利用示范,建成 3000 万吨长焰煤热解分质分级清洁利用产能规模。转化煤量达到 1.6 亿吨标煤左右。在政策有序指导,行业集中度进一步提升和下游需求不断增长的背景下,我国煤化工行业未来发展前景良好。

前瞻根据近年来中国煤化工产业发展现状及发展趋势,结合相关政策规划中提出的煤化工产业发展目标,初步预测 2022-2027 年间中国煤化工行业上市企业营业收入年复合增长率将达到 8.5%,至 2027 年末,中国煤化工行业上市企业营业收入规模将突破 2000 亿元。

2、传统煤化工发展趋势:与关联产业融合发展

近年来,传统煤炭企业向煤化工转型,中国煤化工产业规模稳步增长。未来,传统煤化工项目将会靠近原料、靠近市场、进入化工园区的原则,按照量力而行、量水而行、量环境承载能力而行的要求,突出产业园区化、规模大型化、生产柔性化、产品差异化的方式和特色,传统煤化工企业布局更加科学合理。

而且,煤化工产业与关联产业的融合发展。与石油化工行业融合,可实现原料互补、产品优化调和、公用系统共享。双方联合后,可以直接将煤液化的初级产品作为加工原料输送到炼油厂,并与炼厂的产品进行调和,加快我国油品质量升级过程。

3、现代煤化工发展趋势:技术创新更加凸显

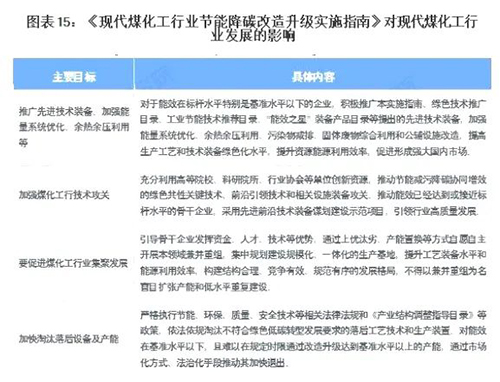

2021 年 6 月,《煤炭工业 " 十四五 " 现代煤化工发展指导意见》提出积极拓展煤制清洁能源和燃料领域,节约油气资源。加大煤制氢技术研发和推广应用力度。加快研发和完善甲醇直接燃烧、改性、高效转化技术以及民用燃料技术,发展以甲醇为原料的深加工产业。2022 年 2 月 11 日,国家发改委、工业和信息化部、生态环境部、国家能源局四部门发布《现代煤化工行业节能降碳改造升级实施指南》。《指南》提出要加快淘汰不符合绿色低碳转型发展要求的落后工艺技术和生产装置等要求。

未来,现代煤气化技术将向装置大型化、操作简单化、运行高效化和长周期方向发展。同时,在延伸产业链技术、拓宽产品幅技术、低阶煤高效综合利用技术、" 三废 " 处理技术、重大装备研制等方面有望实现重大创新和突破。同时,新型煤化工市场空间巨大,新型煤化工以生产洁净能源和可替代石油化工的产品为主,如油品 ( 柴油、汽油、航空煤油 ) 、天然气、二甲醚、烯烃、乙二醇等。做为新型产业,大力发展新型煤化工产业,特别是煤制油、煤制烯烃等煤基替代方案对实施原油替代,是作为国家战略性能源储备的重要发展方向之一,尤其是产品市场尚处于成长阶段,其潜在市场容量大,具有良好的发展前景。