煤化工:寻求能源结构转型时

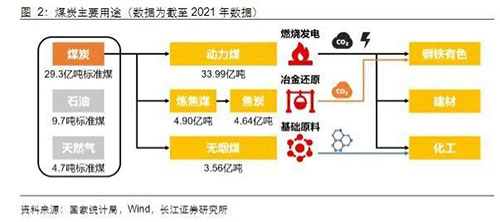

在碳达峰、碳中和的目标任务之下,我国能源朝着绿色低碳的方向发展。我国富煤、贫油、少气,煤炭作为我国主体能源,有序减量替代以及消费转型升级为重要战略方向。煤炭是由碳、氢、氧、氮等元素组成的黑色固体矿物,可以用作燃料或工业原料的矿物。根据煤化程度,国标将煤分为三大类,即无烟煤、烟煤和褐煤,共29个小类。其中,无烟煤的煤化程度最高。煤炭根据用途,可以分为动力煤,焦煤/焦炭和化工用煤。

动力煤:用作动力原料的煤炭。一般来说,动力煤煤种可选范围较广,长焰煤、气煤、无烟煤、贫煤、褐煤均可用作动力煤。

炼焦煤:用于炼制焦炭的煤炭。与动力煤相比,其粘结性更强,对煤质要求更高,煤种上则以烟煤为主。

化工用煤:用于生产化工原材料,多采用高热值的无烟煤,较为稀缺,价格高。

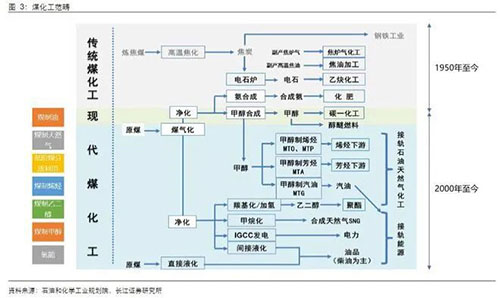

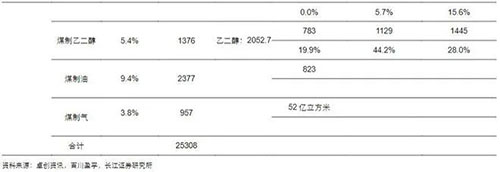

煤化工技术是指以煤为原料生产各种能源或化工产品的工艺过程,一般包括煤炭转化和后续加工2个环节。煤化工产业可以分为传统煤化工和现代煤化工,现代煤化工是煤炭清洁高效利用的重要途径。传统煤化工主要包含煤炭炼焦、煤制合成氨、煤制甲醇、煤制电石-乙炔-聚氯乙烯等。现代煤化工是指以煤为原料,通过技术和加工手段生产替代石化产品和清洁燃料的新兴产业,主要包含煤直接液化、煤制烯烃、煤制乙二醇、煤制天然气等。

近年来我国化工用煤量整体呈增长态势,传统煤化工中尿素和电石产能受指标限制,行业内存量优化,对烟煤/无烟煤需求降低。现代煤化工产品产能稳步扩展,对烟煤/无烟煤需求增强。

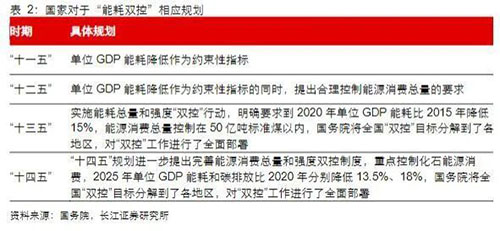

“能耗双控”政策指推动单位GDP能耗降低和控制能源消费总量,是实现碳达峰碳中和目标任务的关键支撑,国家对于“能耗双控”政策力度不断加强。同时,2021年12月中央经济工作会议上指出“新增可再生能源和原料用能不纳入能源消费总量控制”,此政策有望实现燃料煤和原料煤“区别对待”,有望推动煤化工产业转型升级,加快淘汰落后产能,低成本高效率龙头有望胜出。

传统煤化工:空间压缩,龙头争霸

传统煤化工行业部分产品(尿素、电石)受指标限制,行业内存量优化,对烟煤/无烟煤需求降低。未来看,预计装置规模小、产品结构单一的企业或将逐步淘汰,多元一体化的高效率生产龙头有望稳步向前。

尿素:下游涉农业链,供需平稳

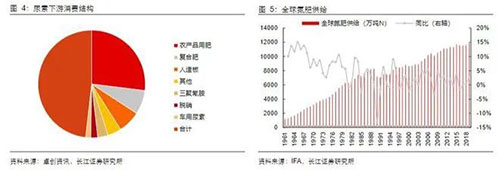

需求端:下游以农业为主,需求刚性。尿素是使用量较大的一种化学氮肥,也是含氮量最高的氮肥。农业作为基础性行业,需求偏刚性。据IFA统计,2019年全球氮肥产能为1.2亿吨/年,2020年全球氮肥消费量为1.1亿吨/年,相比2019年同比上升2.1%,预计到2025年复合增长率0.8%,此外下游车用尿素、板材等工业需求的持续增长也会推动氮肥需求提升;未来五年,预计全球将投产1400万吨新产能(12%左右的产能整体增量),整体全球供需保持平衡式增长。部分工业用途如三聚氰胺等下游需求支撑力度也较强,带来一定需求提振。2021年国内尿素表观消费量为4930万吨,保持平稳。

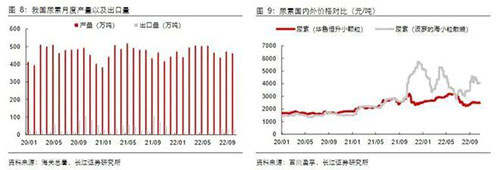

出口:2021我国年尿素出口529.9万吨,出口量占产量比重为9.7%,主要出口印度、韩国等地区。2021年10月,海关总署正式将化肥出口从商检改为法检,致使后续尿素整体出口量呈一定程度下滑。2022年1-10月我国尿素出口量为192.4万吨,同比下降59.6%。而放眼全球,尿素由于欧洲天然气供应问题以及俄乌事件影响,价格持续攀升。若后续国内政策松动,国内尿素出口端将快速放量。

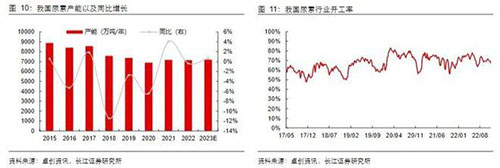

供给端:供给侧改革,尿素产能下滑趋势明显。2016年以来供给持续减少,主要因为化肥农药零增长战略的实施以及供给侧改革淘汰落后产能,2015年到2019年,我国逐步将化肥使用量年增长率控制在1%以内,因此预计未来尿素产能将保持平稳。2021年我国尿素产能为7193吨/年,产量为5455万吨,较于2015年高点(7533万吨/年)已明显下滑,未来尿素行业新增产能主要为产能置换。

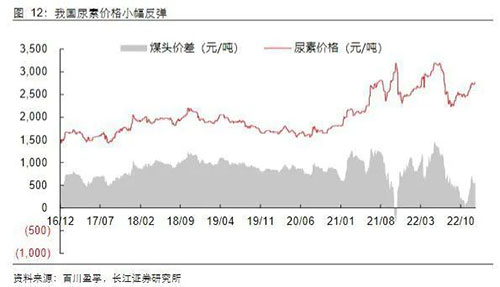

价格:2021年5月起,煤炭、天然气价格大幅上涨,尿素价格大幅拉升,10月底超过3000元/吨,煤头尿素价差10月份一度为负;2022年2月中旬受煤炭价格下跌和出口政策的双重利空影响,尿素价格跌至2457元/吨。2022年4-5月,春耕旺季,价格明显上涨,5月底上涨至3000元/吨以上,后价格出现回落。2022年12月份,东北市场提前进入备肥阶段,叠加印度招标对出口利好的推动,尿素价格明显反弹。预计尿素即将迎来春耕旺季,价格短期有望上涨。

醋酸:下游PTA大幅扩产,有力支撑需求

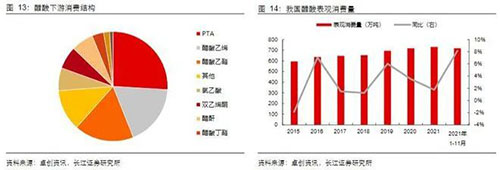

需求端:我国醋酸消费量稳中有升。醋酸是重要的大宗化工品,下游主要应用于PTA(26%)、醋酸乙烯(18%)、醋酸乙酯(18%)等,终端涉及纺服、地产、农业、医药等行业。我国醋酸表观消费量近年稳中有升,2021年表观消费量为733万吨,同比增长1.7%,2015至2021年我国表观消费复合增速为3.5%。

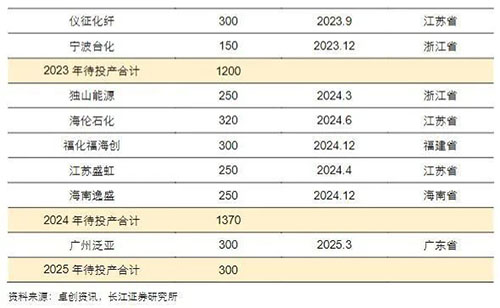

PTA行业产能将大幅扩张,拉动醋酸中长期需求上行。根据卓创资讯统计,2022年我国PTA行业总产能为6780.5万吨/年,且行业有大量规划产能将在2023-2024年投产。根据拟在建项目进度推算,截至2024年底我国PTA将新增产能2870万吨/年,PTA行业产能大幅提升将带动上游醋酸需求增长。以单吨PTA消耗醋酸0.04吨、PTA开工率70%计,至2024年新增的PTA产能将带动醋酸需求增加80万吨/年,约为2021年我国醋酸表观消费量的11.0%。

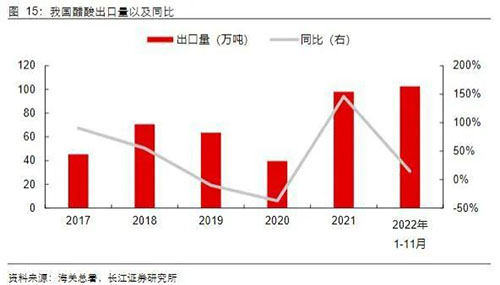

出口:2021年海外醋酸装置意外停车,2021年醋酸出口量为98.3万吨,同比增长146%,出口量占产量比重为11.8%。2022年1-11月醋酸出口102.9万吨,同比增长11.8%。

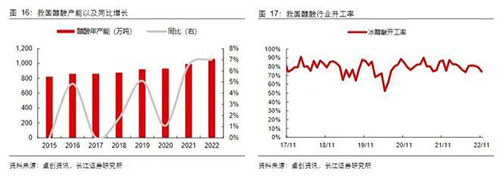

供给端:我国醋酸产能、产量稳步提升。根据Bloomberg统计,截至2021年底,全球醋酸产能约1951万吨/年。2021年我国醋酸产能为996万吨/年,占全球比例为51.1%,产量为831万吨,产量稳步提升,2015至2021年复合增速为4.7%,未来扩产主要集中于炼化企业,根据百川盈孚,预计2023年、2024年醋酸产能分别增加280万吨、130万吨。

价格:2021 年由于能耗双控影响开工,醋酸价格一路上涨。2022Q1,由于疫情需求低迷,以及供给压力,醋酸价格一路下滑。2022年4-5月,海内外装置集中停产,短期检修计划较多,供给收缩显著,醋酸价格显著上涨,后续供给恢复,需求不景气致使价格一定下滑。虽然预计醋酸行业未来需求有所提振,但企业扩产较多,预计价格或将承压。

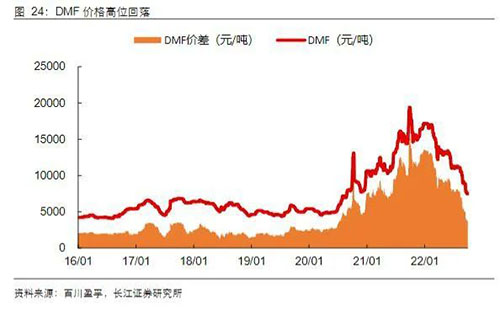

DMF:行业集中度高

需求端:DMF(N,N-二甲基甲酰胺)是一种用途极广的化工原料,也是一种用途很广的优良的溶剂。DMF应用广泛,PU浆料占比57%,农药和医药中间体占比18%,食品和电子占比17%。长期看,DMF消费较为稳定,2016-2021年DMF表观消费量复合增速为0.6%。2020-2022年主要受疫情影响,服装等行业持续下行,DMF终端消费疲软。未来看,随着疫情影响逐步消散,DMF需求端有望回暖。

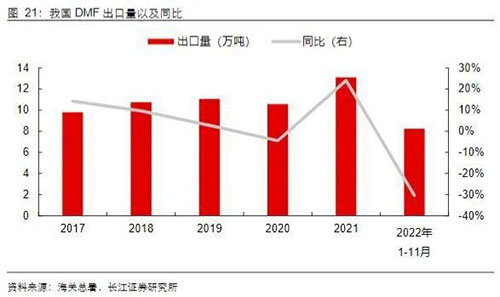

出口:2021年DMF出口量为13.1万吨,出口量占产量比重为19.9%,同比增长24.0%。2022年1-11月份DMF出口量为8.3万吨,同比下滑30.4%。

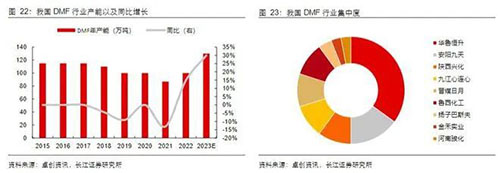

供给端:2016年之后,随着环保监管日益严格,以及供给侧改革的影响,DMF产能持续退出。2021年,我国DMF产能为87.0万吨/年,产量为66.0万吨,行业开工率为75.8%。DMF行业集中度高,2021年行业CR3为60%,龙头企业华鲁恒升一枝独秀,占比接近1/3。未来行业新增产能主要来自华鲁恒升以及鲁西化工。

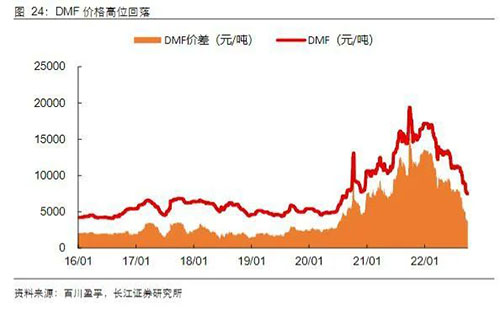

价格:2020年,国内第二大DMF企业江山化工退出18万吨/年有效产能,使得行业集中度进一步抬升,产品价格快速上行。2022年,终端消费下行,DMF价格从年初起一路下跌。2022年9月,心连心和金禾实业相继有产能释放,DMF价格进一步下滑。预计2023年华鲁恒升和鲁西化工均有15万吨产能投放,DMF价格或将承压。