近年来,我国天然气消费需求呈快速上升趋势,并且形成多元化的供应结构,天然气进口依存度超过40%。天然气供应安全至关重要,叠加2022年国际天然气市场剧烈波动,天然气供应安全更加受到重视。基于我国煤炭资源丰富的禀赋条件,发展煤制天然气(coal-based SNG)产业有利于提升我国天然气自主多元的供应能力和应急情景下的安全保障能力。

长期以来经济性和碳排放是制约煤制天然气发展的关键问题,产业发展受到了限制,学者从多个角度开展煤制天然气产业问题研究。牛亚群、崔亚蕾等从全生命周期碳排放角度,实证研究了煤制天然气项目全生命周期碳排放量和各阶段排放的主要来源。孙小涛等分析了煤制天然气项目生产成本构成,指出经济性是项目的主要考量指标。李恒冲构建了煤制天然气全生命周期成本模型并进行了对比分析,指出煤制天然气与传统燃料相比在城市燃气领域不占优势。侯建国等、吕淼和安文忠等从产业和政策角度分析了煤制天然气的发展机遇与挑战,指出煤制天然气既有资源基础等优势,也存在环境压力和管输等风险,是煤炭清洁利用的发展方向。宋鹏飞从双碳目标下煤制天然气与液化天然气(LNG)和可再生能源协同角度进行了分析,指出煤制天然气与LNG和可再生能源可实现协同和融合发展。基于以上研究,进一步从双碳目标和能源安全新形势角度研究产业环境,以及从天然气市场化环境角度分析煤制天然气在终端市场的竞争力,非常必要。本文从碳达峰、碳中和目标下我国天然气长期发展趋势,以及地缘政治影响下保障能源安全等角度分析煤制天然气产业的发展机遇,从天然气市场竞争和碳排放约束等角度分析产业的发展挑战;同时从煤制天然气终端气源成本构成,结合不同区域终端市场气源的供应特点,对比分析煤制天然气与环渤海、长三角和中部地区其他气源的经济性,综合预测煤制天然气的市场需求。

1、国内煤制天然气发展现状我国煤制天然气项目起步于“十一五”时期,到“十二五”时期,国家发展改革委员会陆续核准了十余个煤制天然气项目。目前,国内已投产的煤制天然气项目共有4个,分别为内蒙古大唐国际克什克腾煤制天然气有限责任公司13.3 × 108 m3/a煤制天然气项目、内蒙古汇能煤化工有限公司14.2 × 108 m3/a煤制天然气项目、新疆庆华能源集团有限公司13.75 × 108m3/a煤制天然气项目,以及伊犁新天煤化工有限责任公司20 × 108 m3/a煤制天然气项目。“十三五”以来,我国煤制天然气产能和产量呈增长趋势,到2020年我国煤制天然气产量达到47.00 × 108 m3,较2016年的21.60 × 108 m3增长117%,到2022年继续增至61.25 × 108 m3,在天然气消费结构中占比约1.6%。

碳达峰、碳中和目标下,我国强调发挥好煤炭在能源中的基础和兜底保障作用,推进煤炭清洁高效利用,建立绿色低碳循环发展的现代煤化工产业体系,现代煤化工迎来发展契机。“十三五”以来,我国煤化工产业升级发展,以煤制油、煤制天然气、煤制烯烃和煤制乙二醇为主的现代煤化工产业达到世界领先水平,产业化示范取得了重要的阶段性成果。发展煤化工产业已成为发挥我国能源资源禀赋特点,推进煤炭消费转型升级,保障国家能源资源安全,支撑国家现代化建设的重要途径和手段。煤制天然气是现代煤化工的重要组成,是煤炭清洁利用的重要方向之一。2022年,国内自主研制的甲烷化关键核心技术成功应用,实现了煤制天然气全产业链条关键技术的国产化,为发展煤制天然气产业提供了基础保障。

2、国内煤制天然气产业的机遇与挑战2.1机遇分析2.2.1天然气多元化供应的重要补充“十三五”以来,我国大力推进能源消费和能源供给改革,着力构建清洁低碳、安全高效的能源体系。能源清洁低碳化进程不断加快,带动天然气消费需求显著增长。2020年,我国天然气消费量达到3240 × 108 m3,2022年达到3663 × 108 m3。为满足持续增长的天然气消费需求,我国已形成了以国产气为主,进口管道气和进口LNG支持的多元化供应结构。2018年,我国进口天然气为9038.5 × 104t,成为全球第一大天然气进口国,对外依存度升至45%,此后一直在40%~50%之间波动。2020年9月,我国明确提出碳达峰、碳中和目标,在此低碳发展的背景下,天然气作为低碳清洁的化石能源将在能源结构中发挥重要作。我国天然气消费量预测到2035—2040年前后达峰,峰值约为5500 × 108~6500 × 108m3,至此天然气消费量将有2000 × 108~3000 × 108m3的增长空间。

天然气需求量增长和对外依存度提高,增加了天然气稳定供应的难度,必须加快天然气储备能力建设和推动国产气增储上产。煤制天然气作为一种自主的气源形式,有利于丰富天然气的长期供应来源。煤制天然气供应量达到100 × 108 m3及以上将更加有效保障我国天然气的供应来源。

2.1.2有助于提升天然气安全储备能力从国际市场看来,2022年国际地缘政治事件引发欧洲天然气市场震荡,能源安全问题提升至新高度。资源储备有助于提升风险应对能力。2021年,俄罗斯供应欧洲的管道天然气约为1670 × 108 m3,占欧洲天然气进口量的一半左右。2022年,俄罗斯供应欧洲的管道天然气下降约1000 × 108 m3,降幅约60%。为应对持续的管道天然气供应紧张,欧洲积极呼吁削减用气需求,同时大量进口LNG。欧洲储气库最大容量为1077 × 108 m3,到2022年10月,平均储气库水平达到90%以上,为欧洲平稳度过2022—2023年冬季提供了保障,在调节资源供需平衡中发挥了重要作用。国际市场价格剧烈波动抑制了天然气资源进口。2021年第四季度起,全球天然气价格走高,欧洲为缓解能源供应紧张大量进口LNG现货,进一步推高了国际LNG价格。2022年,欧洲天然气价格(荷兰TTF)均价超过40 USD/mmBTU,东北亚地区LNG现货全年均价约34 USD/mmBTU。LNG现货价格走高抑制了我国LNG进口需求,当年LNG进口量下降17%,约1700 × 104 t。建设发展煤制天然气项目,合理提升煤制天然气产能,使其成为资源储备的重要补充,有助于保障能源安全和产业链安全,也有助于平抑市场价格。因此,煤制天然气产业发展迎来历史性机遇。我国煤炭资源丰富,近十年来,煤炭行业持续加强供给体系建设,夯实了我国煤炭供应的基础,保障了国家能源安全和产业链、供应链安全。目前国内煤炭自给率保持在92%以上。国家自然资源部《中国矿产资源报告2022》显示,2021年全国煤炭资源储量2078.85 × 108t。国家发展改革委员会、国家能源局《“十四五”现代能源体系规划》提出,优化煤炭产能布局,建设包括新疆、蒙西和蒙东在内的五大煤炭供应保障基地。新疆和内蒙古作为全国能源供应的重要区域,2021年煤炭资源储量分别为327.02 × 108t和364.52 × 108t,位居全国第二和第三。依托当地丰富的煤炭资源和煤炭开采能力,新疆和内蒙古也是我国煤制天然气产能集中的区域,在我国能源安全稳定供应中发挥了突出作用。根据新疆自治区“十四五”规划,新疆将重点推进大型煤炭基地建设,有序发展现代煤化工产业,稳妥推进煤制油气战略基地建设。根据内蒙古自治区“十四五”规划,内蒙古围绕煤电油气安全稳定供应,稳定能源外送能力,构建安全可靠的能源供应保障体系,要推动5个煤制天然气项目建设,合计产能176 × 108 m3/a,推进蒙西煤制天然气、天然气外输管道建设。2.1.3管网开放市场范围扩大煤制天然气发展初期,项目面临管输限制,不利于煤制天然气向终端市场供应。2017年5月中共中央国务院印发的《关于深化石油天然气体制改革的若干意见》,提出要“分步推进国有大型油气企业干线管道独立,实现管输和销售分开”,完善了油气管网公平接入机制,基础设施放开,油气干线管道、各地方管网均向第三方市场主体公平开放。2019年,国家石油天然气管网集团有限公司(国家管网公司)成立,上下游市场主体均可申请成为天然气托运商,利用开放的管道设施输送天然气。同时,我国长输管道建设不断加强,实现物理上的互联互通,全国管道“一张网”初步建成。管网基础设施联通提高了调气能力和调气效率,为区域乃至全国范围内的气源互补、应急调峰提供管网设施保障。2020年12月,由新疆庆华能源集团有限公司托运的首批煤制天然气,通过国家管网公司的西气东输二、三线管网系统,正式向新疆、山东和河南等地终端用户输送。2.2挑战分析2.2.1终端市场竞争中经济性偏弱我国天然气价格市场化改革继续推进,2020年起,中游油气管道运输价格由国家价格主管部门定价,包括煤制天然气在内的多种气源价格由市场形成。2019年,伊犁新天煤化工有限责任公司的煤制天然气实现代输入浙,到2022年,提供了浙江当年约10%的天然气用气需求,为该省“迎峰度夏”和用气安全提供了保障。2021年4月,中海石油气电集团有限责任公司实现新疆庆华能源集团有限公司的伊犁煤制天然气资源供应湖北,这是煤制天然气资源开拓中部天然气市场的积极尝试,庆华煤制天然气资源主要目标市场为苏、皖、鄂和冀等地。在季节性需求波动大的环渤海地区、价格承受力高的长三角地区和气源供应不足的中部地区等,综合考虑煤制天然气的气源成本、管输成本和终端配气成本,有机会在终端市场与多种市场化气源展开竞争。但是,煤制天然气在上述三个区域市场的平均成本分别约为2.7 CNY/m3、2.9 CNY/m3和2.7 CNY/m3,经济性弱于国产常规气、进口管道气等气源。进口LNG价格随国际市场价格波动,且根据价格的波动,LNG进口量也存在明显的增加或者减少。因此综合看来,煤制天然气在终端市场竞争力不强。长期看来,随着全国碳市场的建设,煤制天然气项目将纳入控排范围,如果考虑将煤制天然气的碳排放成本反映到气源价格中,会进一步削弱煤制天然气的经济性。2.2.2高碳排放等环境问题限制产业发展煤制天然气存在碳排放高、污染物排放高和水资源消耗大等突出的环保问题,产业发展中争议不断,不但给项目所在地内蒙古、新疆等地区的环境保护带来压力,也增加了项目建设和经营的风险。煤制天然气生产周期的碳排放总量显著高于其他气源,煤制天然气产业整体上提高了我国的煤炭消费量和二氧化碳排放量。以大唐KQ煤制天然气项目来看,2015年煤制天然气产量为5.52 × 108 m3,对应煤炭开采和煤制天然气生产环节碳排放量分别占其全生命周期碳排放量的53.13%和44.41%,分别为2915.00 × 104t和2436.49 × 104t。煤制天然气项目布局集中,将大量的碳排放集中在西北地区,明显增加了当地的环境压力,受到了较强的环境安全约束影响。立足我国现实的能源基础,发展现代煤化工是促进煤炭清洁高效利用和煤炭产业转型升级的重要路径,现代煤化工行业积极推进减碳增效是未来较长时期的关键任务。从顶层规划看来,煤制天然气的产能规划和布局既要考虑资源安全储备需求,也要兼顾碳排放约束。从行业和企业看来,一方面利用现代煤化工碳排放浓度高和排放集中的特点,在生产环节耦合发展二氧化碳捕集;另一方面加快现代煤化工产业低碳化技术创新,研究现代煤化工与石油化工、可再生能源的融合,从提高能效和减碳固碳角度加强创新,切实降低碳排放水平。3、国内煤制天然气供应经济性和需求分析3.1气源生产成本及敏感性分析从产业链看来,煤制天然气包括上游原料煤供应和生产加工、中游储运以及下游分销三个主要环节,气源生产成本受到项目投资规模、技术工艺、煤炭价格和天然气价格等影响,终端市场的综合成本还包括储运成本,不同项目因复杂性不同成本也各有差异。除自身成本外,煤制天然气经济性还受终端市场天然气价格的影响。从生产成本看来,以40 × 108 m3/a、总投资约220 × 108 CNY的煤制天然气项目为例,按当前技术水平,若仅计算煤制天然气的直接成本,需要近1000 × 104 t/a的原料煤。如果煤价为100 CNY/t,综合行业内煤制天然气项目的平均成本水平,在不考虑管输费用和过程中产生的各种税费时,经济规模下煤制天然气项目的生产成本约为1.07 CNY/m3。煤炭价格是影响煤制天然气项目生产成本最关键的因素,用作原料的煤炭占生产成本的40%左右,用作燃料的煤炭占20%左右,若考虑到煤炭价格的变动,对煤制天然气生产成本影响可达到60%。根据2022年新疆及内蒙古地区煤炭坑口价格平均值,选取150 CNY/t和350 CNY/t为基准,得到了不同煤炭价格下煤制天然气生产成本,见表1。如表1所示,若坑口煤炭价格为150~350 CNY/t,则煤制天然气成本在1.32~2.35 CNY/m3,相较于2020—2022年我国进口LNG平均价格(2.75 CNY/m3),煤制天然气价格具有一定的竞争优势。表1 不同煤炭价格下煤制天然气生产成本

| 煤炭价格 /(CNY·t-1) | 煤制天然气生产成本 /(CNY·m-3) | 煤炭价格 /(CNY·t-1) | 煤制天然气生产成本 /(CNY·m-3) |

| 100 | 1.066 | 350 | 2.351 |

| 150 | 1.323 | 400 | 2.608 |

| 200 | 1.580 | 450 | 2.865 |

| 250 | 1.812 | 500 | 3.122 |

| 300 | 2.094 |

|

|

| 碳价格 /(CNY·t-1) | 需支付的碳成本占比 /% | 叠加碳成本的煤制天然气气源成本 /(CNY·m-3) |

| 50 | 5 | 2.204 |

| 10 | 2.315 | |

| 20 | 2.535 | |

| 100 | 5 | 2.314 |

| 10 | 2.535 | |

| 20 | 2.977 |

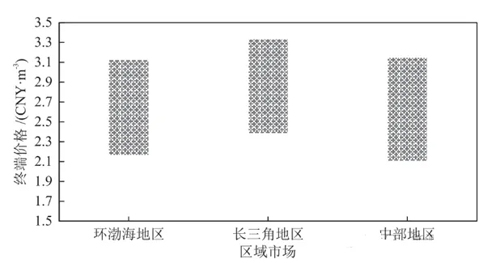

图3 煤制天然气达到终端市场的价格区间‘

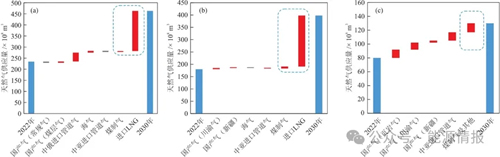

如图3所示,煤制天然气到达三个区域市场的终端价格差距较小,整体价格差在0.2~0.3 CNY/m3,由于管输距离的原因,到达环渤海、中部地区的终端价格较长三角地区具有一定优势。3.3煤制天然气市场价格竞争分析目前,我国煤制天然气已有约60 × 108 m3/a的消费量,以下分别从环渤海、长三角和中部地区三个区域市场分析预测2030年煤制天然气的市场空间。3.3.1环渤海区域市场在环渤海地区,天然气气源包括内陆国产气,中亚、中俄进口管道气,渤海海气,以及天津、河北和山东进口LNG等。未来山东、河北将新建大批LNG接收站,同时新增渤海海气、煤层气和煤制天然气等气源。根据相关省市能源规划,到2030年,区域内天然气需求量明显增长。从气源供应看来,增量气源中LNG占比最大,其次是中俄东线进口管道气。对区域内各气源终端价格进行测算对比,煤制天然气价格略低于LNG价格,高于其他气源,因此该区域煤制天然气的需求量受LNG价格波动的影响。3.3.2长三角区域市场在长三角地区,天然气气源包括内陆国产气,中亚进口管道气,东海海气,宁波、舟山进口LNG,以及煤制天然气等。未来江苏、浙江和上海将新建大批LNG接收站,同时新增中俄进口管道气等气源。到2030年,区域内天然气市场需求量明显增长,较环渤海地区,供应增量主要依靠进口LNG。根据气源价格测算对比,该区域煤制天然气的需求量受到LNG价格波动的影响。3.3.3中部地区区域市场在中部地区,天然气气源包括内陆国产气、中亚进口管道气等,未来新增供应以煤层气、页岩气和煤制天然气等新增或潜在气源为主。尽管煤制天然气的经济性弱于其他增量气源,但区域内缺少如进口LNG等灵活性气源,煤制天然气可对满足市场需求起到重要作用。到2030年,该区域市场需求增量小于环渤海和长三角地区,煤制天然气与其他国产气气源共同满足增量需求,煤制天然气的需求量主要受到市场需求的影响。以山东、浙江和湖北为例,分析了三个区域市场天然气增量气源的供应竞争形势(图4)。到2030年,在山东和浙江天然气增量市场中,煤制天然气的需求量受LNG价格和供应量的直接影响;在湖北,由于其他国产气源的供应量有限,天然气增量市场空间直接影响煤制天然气的需求量。

图4 山东(a)、浙江(b)和湖北(c)天然气市场增量供应结构(2022—2030年)。2022年数据为实际市场需求量,2030年数据为市场需求量的预测值;各气源按市场调研的终端价格从小到大排序,其中进口LNG价格取2020—2022年平均值2.75 CNY/m3;气源供应量灰色代表减少,红色代表增加。

3.4煤制天然气市场需求分析

我国环渤海、长三角和中部地区中长期天然气需求旺盛,以其为例进行不同气源的竞争力分析,可以看出,将煤制天然气作为补充和灵活调节气源均有相应的市场需求,煤制天然气的需求量主要由其气源供应能力和价格竞争力决定,其他地区亦然。煤炭资源价格和进口LNG价格均对煤制天然气市场需求产生影响,煤炭价格走高或者进口LNG持续低价,煤制天然气的市场需求减少;煤炭价格走低或者进口LNG持续高价,煤制天然气的市场需求增加。综合看来,我国天然气需求规模不断扩大,煤制天然气行业产能、气源供应能力稳步提升,煤制天然气的市场需求也将持续增长。根据本文分区域天然气市场供需结构分析,以及终端气源竞争力分析数据,综合我国环渤海、长三角和中部地区市场情况,到2030年,预计我国煤制天然气市场需求量将达到100 × 108~110 × 108 m3,在天然气需求中的占比将达到约2%。随着市场消费量的增加,煤制天然气的作用不容忽视,一方面作为灵活性气源丰富了终端市场气源供应,另一方面在其他气源供应紧张时可有效弥补供应缺口。

4、结语与展望在实现双碳目标和保障能源安全的发展形势下,我国煤制天然气产业面临新的机遇。我国天然气需求规模持续增长,提高资源储备能力有利于产业链安全,我国煤炭资源丰富,煤制天然气既可作为补充气源也可承担资源储备作用。同时,煤制天然气产业面临多重挑战,天然气终端市场化竞争的环境下,煤制天然气经济性弱于国产气和进口管道气等气源,在进口LNG价格走低时,也弱于进口LNG气源;高碳排放等环保问题长期制约该产业发展,加快推进产业技术创新有助于提升产业发展空间。通过分析煤制天然气到达终端市场的综合成本构成,并对比终端市场多气源的经济性,预计到2030年,我国煤制天然气市场需求量将达到100 × 108~110 × 108 m3。对煤制天然气产业发展提出如下3点建议。(1)坚持适度发展,合理规划布局。对已核准待建和建设中的煤制天然气项目,建议对项目的碳排放水平、工艺技术进行综合考量,制定严格的环保标准,确保项目符合低碳发展的长期要求。煤制天然气项目建设周期长、投资规模大,应有针对性地规划布局产业发展路线图,促进行业升级发展。(2)强调低碳发展,加强技术创新。在经济可行的前提下,采用能耗低、节水和先进可靠的绿色工艺和技术,坚持升级发展,探索更加低碳和高效的煤炭清洁转化途径。(3)加强市场研判,发挥战略储备和季节调峰作用。通过开展对终端市场消费特点、需求空间以及竞争气源的分析,充分发挥煤制天然气本土资源优势。

文/隋朝霞 付亚轩 张丹

中国首个合成天然气(SNG)项目建成于2013年。以煤为原料,至今已建成大唐克旗一二期、新疆庆华、浙能新天、内蒙古汇能一二期项目,总计产能74.95亿立方米。目前煤制SNG产能利用率达到100%,行业整体已实现盈利。整理新疆9个重点煤制天然气项目最新进展:

1.中煤集团条湖40亿方/年煤制天然气项目

中国中煤能源集团有限公司(简称“中煤集团”)将在哈密巴里坤县三塘湖工业园建设年产40亿立方米煤制天然气项目。

该项目依托中煤条湖一号井工矿,经气化、净化后生产合成气,再经甲烷合成装置产出天然气后通过管网外送。同时,该项目耦合大型绿电装置生产2万方/小时绿氢,降低高载能煤化工项目的能耗和CO2排放,并且配套建设40万千瓦的风光同场可再生能源发电项目。该项目设计消纳原煤1000万吨/年,总投资约320亿元。

2.国家能源集团准东40亿立方米/年煤制天然气项目

国家能源集团新疆公司规划在准东地区建设煤制天然气项目。建设总规模40亿立方米/年,总投资约250.37亿元,项目占地面积约为400公顷,年就地转化原煤量1612万吨/年。

项目关键工段均采用国内工艺及装置,建成国内成套煤制天然气技术装置示范项目。气化技术采用碎煤加压气化和粉煤加压气化组合工艺,空分装置采用国内大型空分技术和装置;变换拟采用国内成熟的中压耐硫变换工艺;脱硫脱碳拟采用国内成熟的低温甲醇洗技术。甲烷合成工艺拟采用国内大连化物所开发的甲烷化技术。项目烟气脱硫拟采用炉内高温 Claus 反应+ECOSA®工艺,氮氧化物治理采用洁净燃料气+超低NOx燃烧器+烟气循环技术,实现达标排放。正常工况下生产废水处理后全部分质回用。

项目还配套规划建设1000MW风光发电、1GW光伏发电制氢结合二氧化碳捕集驱油封存技术(CCUS),减少煤耗的同时降低二氧化碳排放。项目建设内容以建设单位提供的最终版可研报告为准。

2024年1月8日,国家能源集团新疆能源有限责任公司准东40亿立方米/年煤制天然气项目环境影响报告书编审服务招标公告。

3.新疆能源集团年产40亿立方米煤制天然气项目

新疆能源(集团)有限责任公司(简称“新疆能源集团”)三塘湖矿区煤化工项目是新疆能源集团“十四五”规划重点项目之一,拟投资500亿元。新疆能源集团石头梅一号露天煤矿是三塘湖矿区唯一建成投产的煤矿,已核准产能1500万吨/年,且煤质具有低灰分、高发热量、有害元素含量较低等特点,可为煤化工项目提供优质、充足的煤源保障。新疆能源集团年产40亿立方米煤制天然气项目选址新疆哈密市巴里坤三塘湖工业园区条湖区煤化工基地,总投资约300亿元。

2022年9月,由中国国际工程咨询有限公司主办的新疆能源(集团)有限责任公司40亿立方米煤制天然气项目预可行性研究报告专家评审会在北京召开。项目经过开展可行性研究各阶段的工作后,进入专家评审环节。会议听取了该项目预可研报告的编制情况及成果汇报,并通过研阅资料、集体讨论交流等形式对报告进行全方位审查。整个评审过程中,领导和专家组论证层次分明,角度敏锐,观点清晰,审、编双方就预可研报告中的诸多问题进行了有益的、细致的研讨和交流,预可研报告的编制由赛鼎工程有限公司完成。此次会议标志着新疆能源集团煤制天然气项目前期工作取得实质进展,为该项目可研、设计等后续工作奠定基础。

4.河南能源集团年产40亿立方米煤制天然气项目

河南能源集团计划于“十四五”期间,计划投资200亿元,建设年产40亿立方米煤制天然气项目,芨芨湖1500万吨/年井工矿等项目。新疆龙宇能源准东煤化工有限责任公司(简称“新疆龙宇”)负责建设运营,项目建成后,可就地转化煤炭超过1500万吨。煤制天然气项目将作为未来河南能源准东现代煤化工基地的“能源岛”,将向下延伸煤制烯烃、可降解塑料等系列高端化工新材料项目,真正做到吃干榨净,实现清洁高效生产,促进当地丰富的煤炭资源就地转化。

2023年11月,河南能源化工集团化工新材料有限公司组织召开《新疆龙宇能源准东煤化工有限责任公司年产40亿立方米煤制天然气项目可行性研究报告》内部评审会议。评审专家组从产业现状、工艺设备、电气仪表、安全环保、节能降碳、投资估算、风险分析及煤、水、电资源条件等方面对赛鼎工程有限公司编制的可研报告进行了深入细致的交流讨论,提出了许多建设性意见。专家组认为,可研报告提出的项目总体思路、建设规模、选址及主要工艺技术路线等内容基本合理、可行。赛鼎工程有限公司将针对专家组提出的意见建议,尽快修改和完善可研报告。内部评审会的顺利召开,为该项目后续工作深入推进奠定了扎实基础。

5.新疆天池准东年产40亿立方米煤制天然气项目

新疆天池能源有限责任公司(简称“天池能源”)是特变电工立足新疆优势资源转换战略投资设立的大型能源企业,国家级高新技术企业,公司总资产过百亿。立足煤炭优势资源延伸产业链,已打造成为覆盖煤炭、电力、物流三个板块,集大型露天煤矿开采加工、大型火力发电、城市供热、售电售热、综合物流等为一体的大型综合性能源企业。拥有新疆准东大井矿区南露天煤矿、北露天煤矿,新疆准东西黑山矿区将军戈壁一号露天煤矿、二号露天煤矿四个煤矿探矿权,整体煤炭探明储量126亿吨。南露天煤矿列入“西部大开发开工建设23个重点项目”,国家一级安全生产标准化煤矿,已建成3000万吨/年生产能力的绿色、数字、智能矿山。将军戈壁二号露天煤矿核定产能2000万吨/年,现已全面达产。

2023年9月,天池能源准东年产40亿立方米煤制天然气项目首次环境评价信息公开。该项目以煤为原料,选择固定床熔渣气化粗蚶气经部分耐砝亦场甲醇洗净化制得合成气,合成气经甲烷化合成制取合成天然气(SNG)产品,同时配套建设必要的储运系统、公用工程、辅助生产设施以及环保工程等。

6.新疆其亚年产60亿立方米煤制天然气项目

新疆其亚化工有限责任公司(简称“新疆其亚”)拟投资400亿元,新建年产60 亿立方米煤制天然气项目,该项目由其亚集团为主体建设,坚持“高端化、智能化、绿色化”为一体定位和“装备一流、环保一流、效益一流”标准,以当地煤为原料生产合成天然气。拟选址在新疆准东经济技术开发区矿区坑口,距离乌鲁木齐市约200公里,由工艺装置以及公用工辅助工程组成。

该项目建成后年均营业收入约180亿元,年缴纳各类税费约13亿元,新增就业2000余人。同时,该项目具有显著的降碳效果,可实现二氧化碳直接减排量约为137.5 万吨/年,不低于总碳排放量的20%。项目建成后将成为全国规模大、品质优、效益佳的现代一流煤化工产业基地。

2023年10月,新疆其亚年产60亿立方米煤制天然气项目可行性研究报告评审会召开。

7.新疆庆华年产55亿立方米煤制天然气项目二期工程

新疆庆华能源集团有限公司(简称“新疆庆华”)年产55亿立方米煤制天然气项目是 “十二五”期间国家发展和改革委员会首个核准的煤炭深加工示范项目,一期年产13.5亿立方米煤制天然气工程于2013年末建成投产,已稳定向西气东输管网供应优质天然气超84亿立方米;2018年新疆庆华被国家发改委列为冬季保供重点气源单位,已累计保供天然气超25亿立方米。二期为年产40亿立方米的煤制天然气工程,分成AB两个系列,各20亿立方米,总投资为194亿,计划建设期为3年。

新疆庆华煤制天然气项目是我国煤制合成天然气行业的第一批实践者。该项目自运行以来,成功完成了国家“4.0MPa固定床碎煤加压气化技术”和“深度污水处理及回用技术”的示范任务,实现了污水零排放目标;2022年7月,新型国产甲烷化催化剂在新疆庆华整炉替代运行,更是实现了我国煤制气技术工艺的自主创新,为实现全部装备国产化扫清了最大障碍。

2023年3月,由中国国际工程咨询有限公司组织行业专家对新疆庆华年产55亿立方米煤制天然气项目二期工程可研进行评审,这标志着该项目二期工程取得了实质性进展,也意味着新疆庆华将扛起国家煤制天然气行业的关键技术、核心装备国产化的示范大旗。

2023年7月,由中国石油和化学工业联合会组织的现场考核专家组入驻新疆庆华,对新疆庆华年产55亿立方米煤制天然气项目一期工程13.75亿立方米煤制天然气国家示范项目开展为期五天的现场考核。现场考核将对新疆庆华二期项目的启动和建设起到积极的推动作用。

8.新业煤化工煤制天然气项目

2023年4月,新业煤化工(鄯善)有限责任公司召开创立大会暨第一次股东大会会议、第一届董事会会议、第一届监事会第一次会议,标志着该公司正式成立。

新业煤化工(鄯善)有限责任公司注册资本10,000万元,由新疆新业国有资产经营(集团)有限责任公司100%控股。将紧紧围绕将新疆丰富的煤炭战略资源优势转换为经济高质量发展优势,全力打造煤化工产业体系,扛起自治区煤化工发展大旗,主动对接政府有关部门,协调解决矛盾问题,加快推进项目落地实施。

目前,新业煤化工(鄯善)有限责任公司已启动前期工作,聘请相关专业机构,针对鄯善县库木塔格矿区煤矿资源,规划设计煤炭清洁高效利用项目,打造特色鲜明的煤炭资源高效、高端、清洁化利用发展模式,培育具有核心竞争力产品群和企业可持续发展产业体系,成为新业集团第二个现代煤化工产业基地。

在近期举办的新业集团全系统战略解码研讨会上,新业集团及下属公司领导表示,当前,新疆作为国家的“三基地一通道”,“八大产业集群”建设正有序展开,以煤制气以主导方向的煤化工产业正逢其时、恰逢其势,新业发展煤制天然气产业大有可为;建设煤制天然气项目,可以直接利用现有的西气东输管道向东部沿海地区进行疆气外送,既有效提高西气东输管道的实际利用率,又实现煤炭资源的规模化开发和就地转化,具有重要的探索价值和现实意义。

9.伊泰伊犁煤制天然气耦合加氢气化项目

伊泰伊犁能源有限公司原100万吨/年煤制油示范项目位于新疆维吾尔自治区伊犁州察布查尔县伊泰伊犁工业园内。亚化咨询获悉,目前公司拟对产品方案优化调整,新建年产20亿煤制天然气耦合加氢气化项目。

2023年10月,伊泰伊犁能源有限公司100万吨/年煤制油示范项目产品方案优化调整项目环境影响评价报告技术服务合同中标公示:中国昆仑工程有限公司。